Modelo 220 - Ejercicio 2019

INTRODUCCION

El modelo 220 es aplicable a los grupos fiscales, incluidos los de cooperativas, que tributen por el régimen fiscal especial establecido en el capítulo VI del título VI de la Norma Foral 2/2014, del Impuesto sobre Sociedades.

DATOS IDENTIFICATIVOS DE LA ENTIDAD REPRESENTANTE DEL GRUPO

Se rellenarán los datos identificativos de la entidad representante del grupo, que es la obligada a presentar la declaración del grupo fiscal.

Descripción de la actividad principal desarrollada por la entidad : Se entenderá como principal aquella actividad con un mayor volumen de operaciones en el ejercicio.

La denominación y epígrafe de la actividad principal figuran en el recibo o, en la declaración de alta del Impuesto sobre Actividades Económicas.

Plantilla laboral del grupo: Se piden cinco tipos de datos diferentes:

- Plantilla con contrato laboral indefinido al final del ejercicio: se anotará el número de personas empleadas con contrato laboral indefinido que estén en plantilla el último día del período impositivo.

- Plantilla con contrato laboral indefinido al final del ejercicio anterior: se anotará el número de personas empleadas con contrato laboral indefinido que estén en plantilla el último día del período impositivo del ejercicio anterior.

- Promedio plantilla con contrato laboral indefinido del ejercicio: se calcula el promedio de plantilla con contrato laboral indefinido, sumando el total de días que han trabajado estos trabajadores y dividiendo por 365 días. En el caso de trabajadores a jornada parcial su cómputo será proporcional a las horas trabajadas.

- Promedio plantilla con contrato laboral indefinido del ejercicio anterior: se calcula el promedio de plantilla con contrato laboral indefinido en el ejercicio anterior, sumando el total de días que han trabajado estos trabajadores y dividiendo por 365 días. En el caso de trabajadores a jornada parcial su cómputo será proporcional a las horas trabajadas.

- Nº máximo de trabajadores con contrato laboral indefinido en el ejercicio: número de trabajadores con contrato laboral indefinido existente durante todos y cada uno de los días del ejercicio.

CARACTERES Y OTROS DATOS DEL GRUPO

Grupo fiscal: composición del número.

El número de grupo fiscal se compone de 4 dígitos y una letra o de 5 dígitos.

Los 2 o 3 primeros dígitos corresponden al número comunicado por la Administración.

Los 2 últimos dígitos corresponden al primer ejercicio de aplicación del régimen.

La letra es opcional, siendo A=Araba, B=Bizkaia, G=Gipuzkoa y N=Navarra.

Entidad dominante del grupo: Se marcará esta casilla si la entidad representante del grupo es a su vez la entidad dominante.

Entidad dependiente del grupo: Esta casilla se marcará cuando se trate de grupos horizontales, en los cuales la entidad representante del grupo no es la entidad dominante. En este caso, será obligatorio rellenar los datos de la entidad dominante del grupo, la cual no estará integrada en dicho grupo.

Asimismo, en el caso de que la entidad representante del grupo no coincida con la entidad con mayor volumen de operaciones del ejercicio anterior, se deberá rellenar el NIF de ésta.

El grupo formado por entidades de Crédito: Marcarán una X en esta clave, los grupos que incluyan entidades sometidas a la normativa contable del Banco de España.

El grupo formado por cooperativas: Marcarán una X en esta clave, los grupos que esté formado por entidades sometidas al régimen de cooperativas reguladas en la Norma Foral 2/1997, de 22 de mayo, sobre el Régimen Fiscal de las cooperativas.

El grupo tenga la consideración de microempresa (art.13.1 NF 2/2014): Marcarán una X en esta clave, aquellos grupos, que en su conjunto, en el período impositivo objeto de declaración, tengan la consideración de microempresa en base a lo dispuesto en el apartado 1 del artículo 13 de la Norma Foral 2/2014 del Impuesto sobre Sociedades.

Conforme a lo dispuesto en el citado precepto tiene la consideración de grupo microempresa aquél en el que, en el ejercicio inmediato anterior al que es objeto de la presente declaración, cumpla los siguientes requisitos:

a) Que lleve a cabo una explotación económica.

Concepto de Explotación Económica Artículo 13.4 NF 2/2014

“A efectos de lo dispuesto en la letra a) de los apartados anteriores de este artículo, se entenderá que una entidad

lleva a cabo una explotación económica cuando al menos, el 85% de los ingresos del ejercicio correspondan a rentas

procedentes del desarrollo de actividades empresariales o profesionales, entre las que no se computarán, en ningún caso,

las comprendidas entre aquellas clases de renta a que se refieren las letras a), b) y d) del apartado 2 del artículo 48

de esta Norma Foral a los efectos de incluir en la base imponible determinadas rentas positivas obtenidas por entidades

no residentes”.

b) Que su activo o su volumen de operaciones, tal y como se define en el Concierto Económico con la Comunidad Autónoma

del País Vasco, no supere los 2 millones de euros.

c) Que el promedio de su plantilla no alcance las 10 personas empleadas.

d) Que no se hallen participadas directa o indirectamente en más de un 25 por 100 por empresas que no reúnan alguno de

los requisitos anteriormente expuestos, excepto que se trate de fondos o sociedades capital riesgo a los que resulte de

aplicación el régimen especial establecido en el Capítulo IV del Título VI de esta Norma Foral del Impuesto sobre

Sociedades, cuando la participación sea consecuencia del cumplimiento del objeto social de estas últimas.

El grupo tenga la consideración de pequeña empresa (art. 13.2 N.F. 2/2014 ): Marcarán una X en esta clave, aquellos grupos que, en su conjunto, en el período impositivo objeto de declaración, tengan la consideración de pequeñas empresas en base a lo dispuesto en el apartado 2 del artículo 13 de la Norma Foral 2/2014 del Impuesto sobre Sociedades..

Conforme a lo dispuesto en el citado precepto tiene la consideración de pequeña empresa aquélla en la que, en el ejercicio inmediato anterior al que es objeto de la presente declaración, cumpla los siguientes requisitos:

a) Que lleve a cabo una explotación económica.

Concepto de Explotación Económica Art. 13.4 NF 2/2014

“A efectos de lo dispuesto en la letra a) de los apartados anteriores de este artículo, se entenderá que una entidad

lleva a cabo una explotación económica cuando al menos, el 85% de los ingresos del ejercicio correspondan a rentas

procedentes del desarrollo de actividades empresariales o profesionales, entre las que no se computarán, en ningún

caso, las comprendidas entre aquellas clases de renta a que se refieren las letras a), b) y d) del apartado 2 del artículo

48 de esta Norma Foral a los efectos de incluir en la base imponible determinadas rentas positivas obtenidas por entidades

no residentes”.

b) Que su volumen de operaciones, tal y como se define en el Concierto Económico con la Comunidad Autónoma del País Vasco,

o su activo no supere los diez millones de euros.

c) Que el promedio de su plantilla no alcance las 50 personas empleadas.

d) Que no se hallen participadas directa o indirectamente en un 25 por 100 ó más por empresas que no reúnan alguno de los

requisitos anteriormente expuestos, excepto que se trate de fondos o sociedades capital riesgo a los que resulte de

aplicación el régimen especial establecido en el Capítulo IV del Título VI de esta Norma Foral del Impuesto sobre

Sociedades, cuando la participación sea consecuencia del cumplimiento del objeto social de estas últimas.

Tributación conjunta Estado / Diputaciones Forales / Comunidad Foral de Navarra) Marcarán una X en esta clave cuando el grupo tribute conjuntamente al Estado y a las Diputaciones Forales del País Vasco y/o Comunidad Foral de Navarra, de acuerdo con lo establecido en la Ley 12/2002, de 23 de mayo, de Concierto Económico con la Comunidad Autónoma del País Vasco.

Declaración complementaria: Marcarán una X en esta clave, si el grupo va a presentar una declaración complementaria de otra declaración anterior del mismo período impositivo.

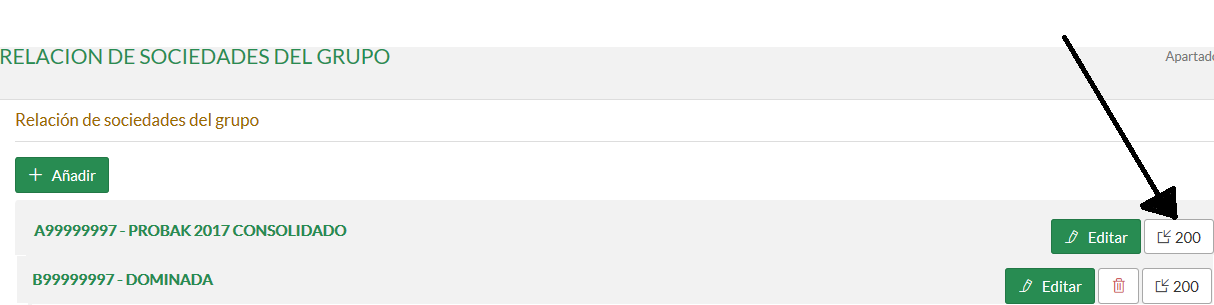

Relación de sociedades: Se rellenarán los datos identificativos de las entidades dominadas, no así los datos de la entidad representante, que aparecerán rellenadas automáticamente.

IMPORTAR DATOS

Se puede realizar la importación de los datos tanto del modelo 220 del ejercicio 2018 como de los modelos 200 del ejercicio 2019 de cada una de los integrantes del grupo.

El hecho de dar la posibilidad de importar datos, no significa que dichos datos sean los que de acuerdo con la normativa de grupos fiscales regulados en los artículos comprendidos entre el 82 al 100 de la Norma Foral 2/2014, deba consignar el grupo en su declaración de sociedades del ejercicio 2019, por tanto, y para ajustarse a derecho, siempre cabrá la posibilidad de modificar los apartados importados.

La importación solo será posible con respecto a aquellas declaraciones confeccionadas con programas de la Diputación Foral de Gipuzkoa.

1. Importar datos modelo 220 del ejercicio 2018

Para importar datos de las declaraciones de ejercicios anteriores se deberá proceder de la siguiente manera:

1. Se selecciona “Nueva declaración” del programa de Zergabidea, A continuación, seleccionar la opción de “Importación de declaración del ejercicio inmediato anterior” “.

2. En la siguiente ventana se selecciona la declaración que se quiere importar y pinchar en el icono “importar”.

Unicamente se podrán importar los datos que a continuación se indican, que se hubieran consignado por cada entidad integrante del grupo en la declaración modelo 220 del ejercicio 2018.

- Nº de grupo

- Relación de sociedades (Denominación social, NIF, Provincia, Ejercicio incorporación y % de dominio).

- Eliminaciones pendientes.

- Bases imponibles negativas del grupo.

- Bases imponibles negativas obtenidas antes de la incorporación al grupo.

- Deducciones generadas entre los ejercicios 2003 y 2018.

- Deducción doble imposición interna (2013 y anteriores).

- Deducción doble imposición Internacional (2013 y anteriores).

- Deducciones doble imposición (ejercicio 2014 en adelante).

- Deducciones con límite del 35% sobre la cuota.

- Deducciones con límite del 70% sobre la cuota.

2. Importar datos del modelo 200 de cada integrante del grupo del ejercicio 2019

Se podrá realizar la importación de los datos consignados en la declaración del modelo 200 del ejercicio 2019 por cada una de las entidades integrantes del grupo. Esta importación se realizará seleccionando el apartado

Identificación – Relación de sociedades del grupo e Importar del 200 de la empresa que interese.

El programa únicamente importará los datos correspondientes al ejercicio 2019 en concreto, los siguientes:

- Resultado de la cuenta de Pérdidas y Ganancias.

- Deducción doble imposición.

- Deducciones con límite del 35% sobre la cuota (excepto las que se indican en el párrafo siguiente).

- Deducciones con límite del 70% sobre la cuota (excepto las que se indican en el párrafo siguiente).

Excepción: De acuerdo con el artículo 96 de la Norma Foral 2/2014, de 17 de enero, los requisitos para la aplicación

de las deducciones se refieren al grupo fiscal, y por ello, habrá determinadas deducciones que el programa no importará

directamente del modelo 200 individual. Concretamente, las deducciones que no van a ser importadas son las

correspondientes a:

- Activos corrientes nuevos. Art. 61 (casillas 2500 y 2615).

- Creación de empleo (casillas 2545 …2556)

- Actividades de I+D. Deducción adicional (casilla 3006)

- Innovación tecnológica .Exceso sobre la media (casilla 3015)

- Deducciones I+D+i correspondientes a los financiadores (3028)

Estos datos que no son objeto de importación, se rellenarán siguiendo las instrucciones que se especifican en el apartado de deducciones.

RELACIONES

Relación de representantes: Deberá indicarse la relación de personas que, como representantes legales de la Entidad declarante, manifiestan que todos los datos consignados en la presente declaración-liquidación se corresponden con la información contenida en los libros oficiales exigidos por la legislación mercantil.

Persona con quien relacionarse: se indicará la persona con quien relacionarse.

CUENTAS ANUALES

A la presente autoliquidación se trasladarán los datos contenidos en los libros oficiales exigidos por la normativa mercantil.

LIQUIDACION

Reservas - Reducción

Reserva para fomentar la capitalización empresarial (artículo 51 de la NF 2/2014): Se deberá consignar el importe del patrimonio neto a efectos fiscales calculado conforme al artículo 51.2 de la Norma Foral 2/2014, correspondiente al ejercicio 2018. En caso de que existan reservas de carácter obligatorio por disposición legal o estatutaria, que hayan podido dar lugar al incremento del patrimonio neto a efectos fiscales, se deberá consignar su importe.

Ejercicio: ejercicio de origen que da lugar a la reserva.

Patrimonio neto fiscal: patrimonio neto fiscal calculado conforme al artículo 51.2 de la NF 2/2014. En el caso de que

el ejercicio de origen sea anterior al actual, no se mostrará esta casilla.

Incremento neto: se calculará de forma automática, por diferencia entre el patrimonio neto a efectos fiscales del

ejercicio 2019 y el del ejercicio anterior. Dicha diferencia se reducirá en el importe de las reservas obligatorias

citadas anteriormente. En el caso de que el ejercicio de origen sea anterior al actual, no se mostrará esta casilla.

Reducción generada: será el importe de la reducción en base imponible generada. Si se trata de una reserva cuyo

ejercicio de generación es el actual, se consignará el importe reducción que se genera en la base imponible, siendo

el programa quien controle que no sobrepase el importe máximo que según la normativa es de aplicación, que es

el 14% del incremento neto, en caso de microempresa/pequeña empresa y el 10% del incremento neto para el resto

de entidades. En el caso de que el ejercicio de origen sea un ejercicio anterior, se consignará el importe deberá ser consignado.

Importe reducción en BI aplicado en ejercicios anteriores: se consignará el importe que se aplicó en el ejercicio

anterior.

Reducción ejercicio actual: se consignará el importe que se reduce en la base imponible del ejercicio actual.

Importe pendiente de reducir: se calcula de forma automática por la diferencia entre la reducción generada y la suma

de la aplicada en ejercicios anteriores y en el ejercicio actual.

La suma de las cantidades consignadas en la casilla “reducción aplicado en ejercicio actual” será la que se traslada

automáticamente a la liquidación

Reserva especial para nivelación de beneficios (artículo 52 de la NF 2/2014): se reducirá de la base imponible la cantidad dotada a la reserva especial para nivelación de beneficios, para lo cual se rellenará.

Ejercicio: ejercicio de origen que da lugar a la reserva.

Dotación reducido: se consignará el importe de la dotación que se pretende reducir de la base imponible previa. Este

importe está sujeto a los límites del 20% (microempresa/pequeña empresa) ó del 15% (resto entidades) de la base imponible

previa.

Cantidades incorporadas a la BI del ejercicio actual: se consignará la cantidad incorporada a la base imponible del

ejercicio actual.

Saldo al final del ejercicio: se calcula de forma automática por la diferencia entre la dotación reducida y las

cantidades incorporadas a la base imponible del ejercicio.

Los importes de “dotación reducido” y “cantidades incorporadas a la BI del ejercicio actual” se trasladan

automáticamente a la liquidación.

Reserva especial para el fomento del emprendimiento y el reforzamiento de la actividad productiva (artículo 53 de la NF 2/2014): se reducirá de la base imponible previa el 60% del resultado contable positivo que destinen a la reserva especial para el fomento del emprendimiento y el reforzamiento de la actividad productiva.

Ejercicio: ejercicio de origen que da lugar a la reserva.

Dotación reducción: se consignará el importe de la dotación a la reserva.

Reducción generada: será el importe de la reducción en base imponible generada. Se calculará de forma automática y

será el equivalente al 60% de la dotación/reducción.

Elemento objeto de materialización: se deberá seleccionar el tipo de elemento en el cual se ha materializado la

reserva que deberán ser alguno de los siguientes y con los límites establecidos en el apartado 2 del artículo 53 de la NF:

- Art. 53 2 a): Adquisición de activos no corrientes nuevos que dieran derecho a la deducción regulada en el artículo 61 de la NF.

- Art. 53.2 b): Adquisición de activos no corrientes nuevos que dieran derecho a la deducción regulada en el apartado 2 del artículo 65 de la NF.

- Art. 53.2 c): La adquisición de participaciones que cumplan determinados requisitos establecidos en este apartado c).

- Art. 53.2 d): Inversión mediante la participación en el capital de nuevos proyectos empresariales que deben cumplir los requisitos en este apartado d).

Importe materializado en el ejercicio actual: se consignará el importe que se ha materializado en el ejercicio actual.

Importe pendiente de materializar: se calculará de forma automática por la diferencia entre la dotación para el

cálculo de la dotación (casilla 7525) y el importe materializado, excepto en el caso de la materialización en elementos

definidos en el apartado 2 a), que se deberá consignar el importe.

Reservas - Integración

Ejercicio: ejercicio de origen que dio lugar a la reserva.

Artículo y motivo del incumplimiento: se deberá elegir, de entre las distintas opciones que se muestran, aquella que corresponda dependiendo del motivo que ha dado lugar al incumplimiento de los requisitos señalados en los artículos 51, 52 y 53 de la NF.

Base: se consignará el importe de la base que debe ser objeto de integración.

Interés / Recargo: cuando proceda la integración de los intereses de demora, éstos se calcularán automáticamente, siendo obligatorio introducir las fechas de inicio/fin. En el caso de que proceda integrar el recargo, ésta también se calculará de forma automática, salvo que el motivo del incumplimiento sea el de “disposición de la reserva”. En este caso, la entidad deberá de introducir el dato.

Total: se calcula de forma automática, siendo la suma de la base y los intereses de demora y/o recargo. Este importe se traslada automáticamente a la liquidación.

Compensación de bases imponibles negativas de ejercicios anteriores

(Artículos 55 y 92, y D.T. quinta y vigesimoquinta de la N.F. 2/2014 y Disposición Transitoria N.F. 2/1997, sobre Régimen Fiscal de Cooperativas)

Se podrán compensar las bases imponibles del grupo (casilla 1121), bien con bases imponibles negativas del grupo (casilla 1123) o bien con bases imponibles negativas individuales de cada entidad anteriores a la incorporación al grupo (casilla 1124).

Con respecto a las bases imponibles negativas anteriores a la incorporación al grupo (casilla 1124) de cualquier sociedad pendientes de compensar en el momento de su integración en el grupo fiscal únicamente podrán ser compensadas con el límite de la base imponible individual de la propia sociedad.

Compensación de bases imponibles negativas del grupo (casilla 1123)

Se deberá consignar los datos (importe generado, compensación ejercicios anteriores, compensación ejercicio actual) de manera individualizada para cada una de las entidades integrantes del grupo y estos datos se trasladarán de forma automática al panel denominado “resumen informativo del grupo”. La suma de los importes consignados en el apartado “importe compensado en el ejercicio actual” se trasladará a la liquidación (casilla 1123).

Compensación de bases imponibles negativas del grupo antes de la incorporación al grupo (casilla 1124)

Se deberá consignar los datos (importe generado, compensación ejercicios anteriores, compensación ejercicio actual) de manera individualizada para cada una de las entidades integrantes del grupo y estos datos se trasladarán de forma automática al panel denominado “resumen informativo del grupo”. La suma de los importes consignados en el apartado “importe compensado en el ejercicio actual” se trasladará a la liquidación (casilla 1124).

Tipos de gravamen

Todas las sociedades que integran el grupo deben de estar sujetas al mismo tipo de gravamen. A título orientativo, los tipos de gravamen de posible aplicación son los que a continuación se relacionan:

1.- Con carácter general el tipo de gravamen es el 24 %.

2.- Para los grupos de microempresas, pequeñas empresas definidas como tales en el artículo 13, apartados 1 y 2 de la Norma Foral 2/2014 del Impuesto sobre Sociedades:

- el 18%, si se trata de Sociedades Cooperativas que tengan la consideración de protegidas o especialmente protegidas,

de acuerdo con lo establecido en la Norma Foral 2/1997, sobre el Régimen Fiscal de Cooperativas.

- el 20%, para el resto de Entidades.

3.- Para los grupos de Sociedades Cooperativas protegidas y especialmente protegidas que no tengan la consideración de microempresa/pequeña empresa conforme a lo establecido en el artículo 13, apartados 1 y 2 de la Norma Foral 2/2014, el tipo de gravamen aplicable es el 20%.

4.- Para las Fundaciones y Asociaciones declaradas de utilidad pública que reúnan los requisitos para disfrutar del régimen fiscal establecido en la Norma Foral 3/2004, de 7 de abril, de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, el tipo de gravamen aplicable es el 10 %.

Para las Cooperativa de Utilidad Pública e Iniciativa Social definidas y reguladas en el Título VII de la Norma Foral 2/1997, de 22 de mayo, sobre Régimen Fiscal de las Cooperativas, el tipo de gravamen aplicable es el 10 %.

5.- Aplicarán el tipo de gravamen del 19 %, los grupos formados por las siguientes entidades:

- Los colegios profesionales, las asociaciones empresariales y profesionales, las cámaras oficiales, las cofradías de

pescadores, los sindicatos de trabajadores y los partidos políticos.

- Las fundaciones, establecimientos, instituciones y asociaciones sin ánimo de lucro que no reúnan los requisitos para

disfrutar del régimen fiscal establecido en la Norma Foral 3/2004, de 7 de abril, de las entidades sin fines lucrativos y

de los incentivos fiscales al mecenazgo.

- Los fondos de promoción de empleo constituidos al amparo del artículo 22 de la Ley 27/1984, de 26 de julio, sobre

Reconversión y Reindustrialización.

- Las uniones, federaciones y confederaciones de cooperativas.

6.- Aplicarán el tipo del 31 % los grupos formados por entidades que se dediquen a la investigación y explotación de hidrocarburos.

7.- Aplicarán el tipo de gravamen del 1% , en su caso, las Instituciones de Inversión Colectiva (Ley 46/1984, Ley 2/1981).

Información adicional artículo 117.3

Elemento transmitido: Se consignará alguno de los conceptos, establecidos en función de la naturaleza del elemento transmitido, que se relaciona a continuación:

- Inmovilizado intangible

- Inmovilizado material

- Inversiones inmobiliarias

- Inversiones en empresas del grupo y asociadas a largo plazo

- Inversiones financieras a largo plazo

- Inversiones en empresas del grupo y asociadas a corto plazo

- Inversiones financieras a corto plazo

- Otros

Fecha adquisición: Se especificará la fecha de adquisición del elemento transmitido.

Fecha transmisión: Se consignará la fecha en la que se realiza la transmisión.

Valor neto contable: Valor neto contable del elemento en el momento de la transmisión.

Valor transmisión: Importe por el cual se ha transmitido el elemento patrimonial.

Corrección monetaria: Se consignará el importe de la corrección monetaria resultante de la aplicación del apartado 9 del artículo 40 de la Norma Foral 2/2014.

Otros ajustes: Importe a aplicar resultante de otros ajustes.

Deducciones

Deducción por reversión de medidas temporales

De acuerdo con la Disposición Transitoria vigesimocuarta de la NF 2/2014, aquellas entidades que tributen a los tipos de gravamen previstos en las letras a) y b) del apartado 1 y el apartado 6 de la NF 2014 y que se hubiesen acogido a la actualización de balances tendrán derecho a esta deducción. Es necesario que previamente hayan marcado el carácter 59 “Ejercitó opción actualización de balances DFN 1/2013” en el apartado regímenes especiales y caracteres de la declaración.

Deducción por doble imposición

Se consignará el importe de la deducción por doble imposición calculada en los términos previstos en el artículo 60 y Disposición Adicional. 2ª de la N.F. 2/2014; así como, los artículos 19 y 25 de la N.F. 2/1997 (cooperativas).

Se deberá consignar los datos (deducción generada, aplicado en ejercicios anteriores, aplicado en el ejercicio actual) de manera individualizada para cada una de las entidades integrantes del grupo y estos datos se trasladarán de forma automática al panel denominado “resumen informativo del grupo”. La suma de los importes consignados en el apartado “importe aplicado en el ejercicio actual” se trasladará a la liquidación (casilla 1306).

Sin embargo, en el caso de que la deducción generada en el ejercicio actual sea la correspondiente al artículo 60.5 de la NF 2/2014, el sujeto pasivo deberá consignar el importe de la deducción generada y el programa calculará el importe a aplicar en el ejercicio actual (siempre teniendo en cuenta el importe de la cuota íntegra ajustada y las deducciones por doble imposición que el sujeto pasivo haya consignado como “aplicado en el ejercicio actual”).

Atención: a la hora de introducir los datos individualizados se tendrán en cuenta dos límites:

- El establecido en el art. 96.2 de la Norma Foral 2/2014, “Las deducciones pendientes de aplicación en el momento de su inclusión en el grupo fiscal podrán deducirse en la cuota íntegra del grupo fiscal con el límite que hubiere correspondido a dicha sociedad en el régimen individual de tributación”.

- El establecido en el art. 58 de la Norma Foral 2/2014, la cuota integra del propio grupo.

Deducción cooperativas especialmente protegidas: Se incorporarán las deducciones del grupo de cooperativas especialmente protegidas, calculadas en los términos previstos en el artículo 27.2 y Disposición Adicional 2ª de la NF 2/1997, sobre el Régimen Fiscal de Cooperativas.

Deducciones con límite del 35% sobre la cuota líquida

Para las deducciones procedentes de ejercicios anteriores, se deberá seleccionar el apartado “+deducción”. Se deberán consignar los datos (deducción generada, aplicado en ejercicios anteriores, aplicado en el ejercicio actual) de manera individualizada para cada una de las entidades integrantes del grupo y estos datos se trasladarán de forma automática al panel denominado “resumen informativo del grupo”.

La suma de todos los importes consignados en el apartado “importe aplicado en el ejercicio actual” se trasladará a la liquidación (casilla 1309).

Peculiaridad del ejercicio 2019

Las deducciones generadas en el ejercicio 2019 se consignarán como se ha indicado anteriormente, de forma

individualizada para cada una de las entidades integrantes del grupo.

Hay que tener en cuenta que los requisitos para la aplicación de las deducciones se refieren al grupo fiscal, y por ello,

habrá determinadas deducciones que el programa no importará directamente del modelo 200 individual. Concretamente, las

deducciones que no van a ser importadas son las correspondientes a:

- Activos corrientes nuevos. Art. 61 (casillas 2500 y 2615)

- Creación de empleo (casillas 2545 …2556)

Para poder aplicar dichas deducciones, se seleccionará la entidad integrante del grupo, y haciendo clic en el botón de las deducciones con límite

del 35% ejercicio 2019, se visualizarán en la parte inferior de la pantalla todas las deducciones con límite del 35% sobre la cuota. Se rellenarán

las deducciones que correspondan, siendo la suma de todas ellas (casilla 2594), el importe que el programa traslade a la casilla de

“deducción generada” del ejercicio 2019.

Atención: a la hora de introducir los datos individualizados se tendrán en cuenta dos límites:

- El establecido en el art. 96.2 de la Norma Foral 2/2014, “Las deducciones pendientes de aplicación en el momento de su

inclusión en el grupo fiscal podrán deducirse en la cuota íntegra del grupo fiscal con el límite que hubiere correspondido

a dicha sociedad en el régimen individual de tributación”. - El establecido en el art. 67.1 de la Norma Foral 2/2014:

El importe de las deducciones correspondientes a los ejercicios comprendidos entre 2003 y 2011 (incluidos ambos) más,

en su caso, la suma de los importes consignados en los párrafos anteriores, no puede ser superior al 45 por 100 de la cuota

líquida positiva. Este límite se mantiene para los ejercicios 2012 y 2013 , excepto para aquellos sujetos pasivos que no cumplían

los requisitos previstos en el artículo 49 de la Norma Foral 7/1996 para ser considerados pequeña empresa, para las cuales el límite

en el ejercicio 2012 y 2013 será el 35%. Entre los períodos comprendidos entre el ejercicio 2014 y 2017, el límite es del 45%, siendo

del 35% a partir del ejercicio 2018.

No obstante, el límite conjunto de todas las deducciones es del 35% de la cuota líquida positiva.

Deducciones con límite del 70% sobre la cuota líquida

Para las deducciones procedentes de ejercicios anteriores, se deberá seleccionar el apartado “+deducción”. Se deberán consignar los datos (deducción generada, aplicado en ejercicios anteriores, aplicado en el ejercicio actual) de manera individualizada para cada una de las entidades integrantes del grupo y estos datos se trasladarán de forma automática al panel denominado “resumen informativo del grupo”.

La suma de todos los importes consignados en el apartado “importe aplicado en el ejercicio actual” se trasladará a la liquidación (casilla 1310).

Peculiaridad del ejercicio 2019

Las deducciones generadas en el ejercicio 2019 se consignarán como se ha indicado anteriormente, de forma

individualizada para cada una de las entidades integrantes del grupo.

Hay que tener en cuenta que los requisitos para la aplicación de las deducciones se refieren al grupo fiscal, y por ello,

habrá determinadas deducciones que el programa no importará directamente del modelo 200 individual. Concretamente,

las deducciones que no van a ser importadas son las correspondientes a:

- Actividades de I+D. Deducción adicional (casilla 3006)

- Innovación tecnológica .Exceso sobre la media (casilla 3015)

- Deducciones I+D+i correspondientes a los financiadores (casilla 3028).

Para poder aplicar dichas deducciones, se seleccionará la entidad integrante del grupo, y haciendo clic en el botón de las

deducciones con límite del 70% del ejercicio 2019, se visualizarán en la parte inferior de la pantalla todas las deducciones con

límite sobre la cuota. Se rellenarán las deducciones que correspondan, siendo la suma de todas ellas (casilla 3027), el

importe que el programa traslade a la casilla de "deducción generada" del ejercicio 2019.

Atención: a la hora de introducir los datos individualizados se tendrán en cuenta los siguientes límites:

- El establecido en el art. 96.2 de la Norma Foral 2/2014, “Las deducciones pendientes de aplicación en el momento

de su inclusión en el grupo fiscal podrán deducirse en la cuota íntegra del grupo fiscal con el límite que hubiere

correspondido a dicha sociedad en el régimen individual de tributación”.

- En ningún caso, la suma de las deducciones con límite del 70% de cuota a consignar será superior a la cantidad resultante de

minorar la cuota líquida positiva en el importe de la suma de las deducciones con límite del 35% de cuota aplicadas en el

ejercicio.

La suma de estas deducciones no podrá exceder conjuntamente del 70% de la cuota líquida positiva. En caso de concurrencia de deducciones afectadas por cada uno de los dos límites, el límite del 70% se aplicará sobre el exceso de la cuota líquida que resulte una vez aplicado el límite conjunto del deducciones del 35%.

TRIBUTACION MINIMA

El programa calculará de forma automática si procede o no aplicar la tributación mínima, de acuerdo con el artículo 59.3 de la Norma Foral 2/2014. En caso de que esta tributación mínima sea de aplicación en la liquidación del Impuesto sobre Sociedades, aparecerá marcada automáticamente la casilla 1315, y aparecerá en la pantalla, en la parte inferior derecha de la liquidación, el mensaje siguiente: ”De acuerdo con el artículo 59 de la Norma Foral 2/2014, se le aplica la TRIBUTACIÓN MÍNIMA”.

La aplicación de la misma supondrá que las deducciones con límite sobre la cuota que se aplican en el ejercicio se vean reducidas hasta que la cuota efectiva alcance la tributación mínima, quedando el saldo sin aplicar para ejercicios posteriores.

TRIBUTACION CONJUNTA AL ESTADO Y A LAS ADMINISTRACIONES FORALES DEL PAIS VASCO Y NAVARRA

La tributación conjunta al Estado y las Administraciones Forales del País Vasco y/o Comunidad Foral de Navarra se encuentra regulada por la Ley 12/2002, de 23 de mayo, por la que se aprueba el Concierto Económico con la Comunidad Autónoma del País Vasco. Los porcentajes de tributación a cada una de las Administraciones serán calculados por el programa. El porcentaje calculado correspondiente al Territorio Histórico de Gipuzkoa será trasladado por el propio programa a la casilla correspondiente de la liquidación.

IMPRIMIR

Se puede imprimir el borrador de la declaración.

Al activar el comando imprimir del programa se genera un PDF de la declaración. A partir del mismo se puede imprimir las hojas que se deseen.

PRESENTACION DE LA DECLARACION

El modelo 220 se presentará exclusivamente por vía telemática, por:

- Los que tributan de acuerdo a normativa de Gipuzkoa.

- Los que tributan de acuerdo a normativa de Araba y Bizkaia, y tributen en Gipuzkoa en volumen de operaciones.

- Los que estan sujetos normativa Estatal y tributen en Gipuzkoa en volumen de operaciones.

Presentarán en soporte papel el modelo 220 :

- Los que están sujetos normativa navarra y tributen en Gipuzkoa en volumen de operaciones

Plazo de presentación

Las declaraciones-liquidaciones se presentarán dentro del plazo de los 25 días naturales siguientes a los seis meses posteriores a la conclusión del período impositivo.

Presentación telemática de la declaración a la Diputación Foral de Gipuzkoa

Una vez confeccionada la declaración, se procederá, a través del comando presentación de la declaración, se procederá a la transmisión de la misma, a través de la sede electrónica de la Diputación Foral de Gipuzkoa.

Presentación de la declaración en otras Administraciones (Bizkaia, Araba, Navarra) y en la Administración del Estado

En el caso de que en los caracteres de la declaración se haya indicado que procede la tributación conjunta con la Administración del Estado y las Diputaciones Forales de Araba y/o Bizkaia y/o Navarra, se podrán obtener los ficheros correspondientes para presentar en Araba, en Bizkaia y en Navarra.

Para ello, se deberá seleccionar el apartado “ficheros externos” a través del cual se seleccionará el tipo de fichero que se desea generar, si es para la Administración del Estado, será un borrador y si es para las Administraciones de los Territorios Forales y de la Comunidad Foral de Navarra, se generará un fichero XML.

- Impresión del borrador para presentar la declaración en territorio común

- Grabación del fichero XML para presentar en las Administraciones de Araba, Bizkaia o Navarra.

Para la presentación de estos ficheros se deberá acceder a la página Web de la Administración correspondiente y seguir los pasos que en ella se indiquen.

- Presentación de la declaración en la Administración del Estado

En el caso de que proceda la tributación conjunta con la Administración del Estado, a través del apartado “ficheros externos”, tal y como se ha señalado anteriormente, se podrá imprimir la declaración en formato PDF para su posterior presentación en dicha Administración, siguiendo los pasos que se marquen en la página Web de la Agencia Tributaria.

- Presentación de la declaración en las Administraciones de Bizkaia, Araba, Navarra

En el caso de que proceda la tributación conjunta con las Administraciones de Bizkaia, Araba ó Navarra, a través del apartado “ficheros externos”, tal y como se ha señalado anteriormente, se genera el fichero XML, y seleccionando el icono de “otras administraciones”, se guardará el mismo

como Modelo220_2019_AdminXML.zip, al cual se le asignará un número al nombre del fichero generado, a efectos de identificar la declaración. Se genera una carpeta para cada una de las Diputaciones Forales, de forma independiente.

Para presentar el fichero en la Administración de Bizkaia, Araba y/ó Navarra, se deberá seleccionar la carpeta que corresponda a cada una de ellas, y enviará el fichero que incorpora dicha carpeta, a través de la página Web de la Administración que corresponda.

No se podrá modificar el nombre del fichero.

Las entidades representantes del grupo que tributen bajo el régimen de consolidación fiscal sujeto a normativa del Territorio Histórico de Gipuzkoa, deberán presentar junto con la autoliquidación correspondiente al modelo 220, una copia informativa de todas aquellas autoliquidaciones individuales correspondientes a las entidades dominadas del grupo que no tributen bajo normativa guipuzcoana o no deban presentar en Gipuzkoa declaración individual.

Entrega de justificantes

Se presentarán de forma telemática. En primer lugar se escanearán los justificantes para obtener uno o varios ficheros. A continuación, desde la zona azul de la plataforma Zergabidea, se seleccionará la declaración y se adjuntarán los ficheros.