Modelo 200 - Ejercicio 2023

- INTRODUCCION

- DATOS IDENTIFICATIVOS DE LA ENTIDAD DECLARANTE

- IMPORTAR DATOS

- CARACTERES DE LA DECLARACION

- ACTIVIDADES

- RELACIONES

- IMPUTACION DE RENTAS

- CUENTAS ANUALES

- CORRECCIONES AL RESULTADO CONTABLE(AJUSTES EXTRACONTABLES)

- Información adicional de la reinversión de beneficios extraordinarios

- Información grupo mercantil

- Información adicional de la reserva de revalorización DFN 1/2013

- LIQUIDACION

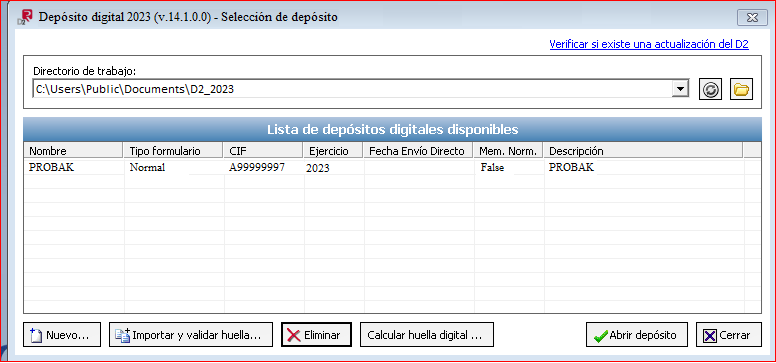

- DEPOSITO DIGITAL – REGISTRO MERCANTIL

- SOCIEDADES PATRIMONIALES

- IMPRIMIR

- PRESENTACION DE LA DECLARACION

INTRODUCCION

Están obligados a presentar el modelo 200 los sujetos pasivos sujetos a normativa del Impuesto sobre Sociedades del Territorio Histórico de Gipuzkoa y al Impuesto sobre la Renta de No Residentes (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en el Territorio Histórico de Gipuzkoa).

DATOS IDENTIFICATIVOS DE LA ENTIDAD DECLARANTE

Se rellenarán los datos identificativos de la entidad declarante.

Asimismo, deberá indicarse una persona de contacto, su correo electrónico, así como un teléfono de contacto. Sin embargo, esta dirección de correo electrónico no será utilizada para el aviso de notificación electrónica a que se refiere el art. 39.4 del Decreto Foral 23/2010, de 28 de septiembre, por el que se regula la utilización de medios electrónicos e el ámbito de la Administración Foral.

Para tales fines se utilizará el que conste en el Censo de Empresarios, Profesionales y Retenedores.

IMPORTAR DATOS

Para importar datos de las declaraciones del ejercicio anterior se deberá proceder de la siguiente manera:

1. Se selecciona “Nueva declaración” en el programa de Zergabidea, A continuación, seleccionar el modelo, ejercicio y declarante y pinchar en “Crear”.

Existe la posibilidad de importar la declaración del ejercicio inmediato anterior mediante la opción de “Importación de declaración del ejercicio inmediato anterior”.

2. Si se opta por importar la declaración del ejercicio anterior, en la siguiente ventana seleccionar la declaración que se quiere importar y pinchar en el icono “importar”.

La nueva declaración importada, contendrá los datos relativos al declarante, actividad principal, relaciones, entidades del grupo mercantil, compensaciones y deducciones pendientes de ejercicios anteriores.

CARACTERES DE LA DECLARACION

REGIMENES FISCALES ESPECIALES

(8) Entidad régimen fiscal NF 3/2004: marcarán una X en esta clave, aquellos sujetos pasivos a los que les sea de aplicación el régimen especial establecido en el Capítulo II del Título II de la Norma Foral 3/2004 , de 7 de abril, de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo.

Deberán presentar, conjuntamente con la declaración, una Memoria Económica con el contenido establecido en el artículo 3 del Decreto Foral 87/2004. No obstante, las entidades cuyo volumen total de ingresos del período impositivo no supere los 30.000 euros y no participen en sociedades mercantiles no vendrán obligadas a la presentación de la memoria económica, sin perjuicio de la obligación de estas entidades de elaborar dicha memoria económica.

(9) Entidad parcialmente exenta, artículos 12.2 y 38 NF 2/2014: Marcarán una X en esta clave los sujetos pasivos, enumerados en el artículo 12.2, a los que les sea de aplicación lo establecido en el artículo 38 de la Norma Foral del Impuesto sobre Sociedades:

a) Las entidades e instituciones sin ánimo de lucro que no reúnan los requisitos para disfrutar del régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo.

b) Las uniones, federaciones y confederaciones de cooperativas.

c) Los colegios profesionales, las asociaciones empresariales y profesionales, las cámaras oficiales, las cofradías de pescadores, los sindicatos de trabajadores y los partidos políticos.

d) Los fondos de promoción de empleo

e) Las mutuas de accidentes de trabajo y enfermedades profesionales de la Seguridad Social que cumplan los requisitos establecidos por su normativa reguladora.

(10) EPSV (NF 7/1988 y Fondos de Pensiones (RDL 1/2002): Marcarán una X en esta clave los sujetos pasivos a los que les sea de aplicación el régimen fiscal establecido en la Norma Foral 7/1988, de 15 de julio, sobre Régimen Fiscal de Entidades de Previsión Social Voluntaria, o bien el régimen fiscal establecido en la RDL 1/2002, de Planes y Fondos de Pensiones.

(11) Sociedades y Fondos de capital-riesgo: Marcarán una X en esta clave los sujetos pasivos a los que les sea de aplicación el régimen fiscal previsto en el Capítulo IV del Título VI de la Norma Foral 2/2014, de 17 de enero, del Impuesto sobre Sociedades.

(13) Nº de grupo: se compone de 4 dígitos y una letra o de 5 dígitos.

(14, 15, 77, 85) Tributación en Grupo de Sociedades: Aquellos sujetos que tributen en Régimen de Grupo de Sociedades (Capítulo VI del Título VI de la Norma Foral 2/2014), deberán indicar en la casilla correspondiente el número de grupo fiscal al que pertenecen y si se trata de una entidad sociedad dominante, dependiente o entidad representante del grupo de consolidación fiscal. Asimismo, se consignará el NIF de la entidad representante del grupo fiscal que presente el modelo 220.

(16) Entidad de investigación y explotación de hidrocarburos: Marcarán una X en esta clave los sujetos pasivos a los que les sea de aplicación lo establecido artículo 29 de la Norma Foral 2/2014.

(17) Entidad con actividad cualificada de arrendamiento de inmuebles (artículo 115.1 NF 2/2014): Marcarán una X en esta clave los sujetos pasivos que cumplan los requisitos establecidos en el artículo 115.1 de la NF 2/2014 y hayan comunicado a la Hacienda Foral de Gipuzkoa la opción por el régimen especial regulado en el Capítulo VIII del Título VI de la Norma Foral citada.

Se deberá consignar la fecha de comunicación de la opción por el régimen especial realizada a la Administración.

(73) Entidad con actividad cualificada de arrendamiento de inmuebles (artículo 115.2 NF 2/2014): Marcarán una X en esta clave los sujetos pasivos que cumplan los requisitos establecidos en el artículo 115.2 de la NF 2/2014 y hayan comunicado a la Hacienda Foral de Gipuzkoa la opción por el régimen especial regulado en el Capítulo VIII del Título VI de la Norma Foral citada.

Se deberá consignar la fecha de comunicación de la opción por el régimen especial realizada a la Administración.

(19) Establecimiento permanente: Marcarán una X en esta clave las personas y entidades no residentes contribuyentes por el Impuesto sobre la Renta de No Residentes (Norma Foral 16/2014, de 10 de diciembre).

(74) Microempresa (art.13.1 NF 2/2014): Marcarán una X en esta clave, aquellos sujetos pasivos del Impuesto sobre Sociedades que, en el período impositivo objeto de declaración, tengan la consideración de microempresa en base a lo dispuesto en el apartado 1 del artículo 13 de la Norma Foral 2/2014 del Impuesto sobre Sociedades.

Conforme a lo dispuesto en el citado precepto tiene la consideración de microempresa aquélla en la que, en el ejercicio inmediato anterior al que es objeto de la presente declaración, cumpla los siguientes requisitos:

a) Que lleve a cabo una explotación económica.

Concepto de Explotación Económica Artículo 13.4

“A efectos de lo dispuesto en la letra a) de los apartados anteriores de este artículo, se entenderá que una entidad lleva a cabo una explotación económica cuando al menos, el 85% de los ingresos del ejercicio correspondan a rentas procedentes del desarrollo de actividades empresariales o profesionales, entre las que no se computarán, en ningún caso, las comprendidas entre aquellas clases de renta a que ser refieren las letras a), b) y d) del apartado 2 del artículo 48 de esta Norma Foral a los efectos de incluir en la base imponible determinadas rentas positivas obtenidas por entidades no residentes”.

b) Que su activo o su volumen de operaciones, tal y como se define en el Concierto Económico con la Comunidad Autónoma del País Vasco, no supere los 2 millones de euros.

c) Que el promedio de su plantilla no alcance las 10 personas empleadas.

d) Que no se hallen participadas directa o indirectamente en más de un 25 por 100 por empresas que no reúnan alguno de los requisitos anteriormente expuestos, excepto que se trate de fondos o sociedades capital riesgo a los que resulte de aplicación el régimen especial establecido en el Capítulo IV del Título VI de esta Norma Foral del Impuesto sobre Sociedades, cuando la participación sea consecuencia del cumplimiento del objeto social de estas últimas.

Cuando la entidad forme parte de un grupo de sociedades conforme al artículo 42 del Código de Comercio, las magnitudes anteriormente indicadas se referirán al conjunto de entidades pertenecientes a dicho grupo

(75) Opción microempresas compensación tributaria (artículo 32 NF 2/2014): Marcarán esta casilla aquellas entidades que, cumpliendo los requisitos de microempresa, opten por aplicar la compensación tributaria regulada en el artículo 32.4 de la Norma Foral 2/2014. En consecuencia, podrán considerar deducible un importe equivalente al 15% de su base imponible positiva previa a la compensación de bases imponibles negativas de ejercicios anteriores.

Esta opción es incompatible con la aplicación de las reservas reguladas en el capítulo V del Título IV de la NF 2/2014.

(20) Pequeña empresa (art. 13.2 NF 2/2014) : Marcarán una X en esta clave, aquellos sujetos pasivos del Impuesto sobre Sociedades que, en el período impositivo objeto de declaración, tengan la consideración de pequeñas empresas en base a lo dispuesto en el apartado 2 del artículo 13 de la Norma Foral 2/2014 del Impuesto sobre Sociedades.

Conforme a lo dispuesto en el citado precepto tiene la consideración de pequeña empresa aquélla en la que, en el ejercicio inmediato anterior al que es objeto de la presente declaración, cumpla los siguientes requisitos:

a) Que lleve a cabo una explotación económica.

Concepto de Explotación Económica Artículo 13.4

“A efectos de lo dispuesto en la letra a) de los apartados anteriores de este artículo, se entenderá que una entidad lleva a cabo una explotación económica cuando al menos, el 85% de los ingresos del ejercicio correspondan a rentas procedentes del desarrollo de actividades empresariales o profesionales, entre las que no se computarán, en ningún caso, las comprendidas entre aquellas clases de renta a que ser refieren las letras a), b) y d) del apartado 2 del artículo 48 de esta Norma Foral a los efectos de incluir en la base imponible determinadas rentas positivas obtenidas por entidades no residentes”.

b) Que su activo o su volumen de operaciones, tal y como se define en el Concierto Económico con la Comunidad Autónoma del País Vasco, no supere los 10 millones de euros.

c) Que el promedio de su plantilla no alcance las 50 personas empleadas.

d) Que no se hallen participadas directa o indirectamente en más de un 25 por 100 por empresas que no reúnan alguno de los requisitos anteriormente expuestos, excepto que se trate de fondos o sociedades capital riesgo a los que resulte de aplicación el régimen especial establecido en el Capítulo IV del Título VI d esta Norma Foral del Impuesto sobre Sociedades, cuando la participación sea consecuencia del cumplimiento del objeto social de estas últimas.

Cuando la entidad forme parte de un grupo de sociedades conforme al artículo 42 del Código de Comercio, las magnitudes anteriormente indicadas se referirán al conjunto de entidades pertenecientes a dicho grupo.

(21) Mediana empresa (art. 13.3 NF 2/2014): Marcarán una X en esta clave, aquellos sujetos pasivos del Impuesto sobre Sociedades que, en el período impositivo objeto de declaración, tengan la consideración de medianas empresas en base a lo dispuesto en el apartado 3 del artículo 13 de la Norma Foral 2/2014 del Impuesto sobre Sociedades.

Conforme a lo dispuesto en el citado precepto tiene la consideración de mediana empresa aquélla en la que, en el ejercicio inmediato anterior al que es objeto de la presente declaración, cumpla los siguientes requisitos:

a) Que lleve a cabo una explotación económica.

Concepto de Explotación Económica Artículo 13.4

“A efectos de lo dispuesto en la letra a) de los apartados anteriores de este artículo, se entenderá que una entidad lleva a cabo una explotación económica cuando al menos, el 85% de los ingresos del ejercicio correspondan a rentas procedentes del desarrollo de actividades empresariales o profesionales, entre las que no se computarán, en ningún caso, las comprendidas entre aquellas clases de renta a que ser refiere el artículo 48 de esta Norma Foral a los efectos de incluir en la base imponible determinadas rentas positivas obtenidas por entidades no residentes”.

b) Que su volumen de operaciones, tal y como se define en el Concierto Económico con la Comunidad Autónoma del País Vasco, no supere los 50 millones de euros, o bien, que su activo no exceda de los 43 millones de euros.

c) Que el promedio de su plantilla no alcance las 250 personas empleadas.

d) ) Que no se hallen participadas directa o indirectamente en más de un 25 por 100 por empresas que no reúnan alguno de los requisitos anteriormente expuestos, excepto que se trate de fondos o sociedades capital riesgo a los que resulte de aplicación el régimen especial establecido en el Capítulo IV del Título VI d esta Norma Foral del Impuesto sobre Sociedades, cuando la participación sea consecuencia del cumplimiento del objeto social de estas últimas.

Cuando la entidad forme parte de un grupo de sociedades conforme al artículo 42 del Código de Comercio, las magnitudes anteriormente indicadas se referirán al conjunto de entidades pertenecientes a dicho grupo.

(23) Minería : Marcarán una X en esta clave los sujetos pasivos a los que les sea de aplicación lo establecido artículo 28 de la Norma Foral 2/2014.

(24) Entidad inactiva: Marcarán una X en esta clave, aquellos sujetos pasivos del Impuesto sobre Sociedades que, en el período impositivo objeto de declaración, no hayan reflejado ningún importe en la cuenta de pérdidas y ganancias, al no haber realizado ninguna operación que, de acuerdo con las normas contables que les sean de aplicación, suponga el correspondiente registro de la misma en la citada cuenta. No obstante lo anterior, vendrán obligadas a cumplimentar el Balance.

(25) Tributación conjunta Estado / Diputaciones Forales / Comunidad Foral de Navarra: Marcarán una X en esta clave aquellas entidades que tributen conjuntamente al Estado y a las Diputaciones Forales del País Vasco y/o Comunidad Foral de Navarra, de acuerdo con lo establecido en la Ley 12/2002, de 23 de mayo, de Concierto Económico con la Comunidad Autónoma del País Vasco.

(26 y 27) Fondo de inversión de carácter financiero, Sociedad de inversión inmobiliaria o Fondo de inversión inmobiliario: Marcarán una X en esta clave las siguientes entidades (capítulo V del título IV de la NF 2/2014):

a) Los fondos de inversión de carácter financiero previstos en la Ley 35/2003 de Instituciones de Inversión Colectiva, siempre que el número de partícipes requerido sea como mínimo el previsto en el apartado cuarto del artículo 5 de dicha Ley.

b) Las sociedades de inversión inmobiliaria y los fondos de inversión inmobiliaria regulados por la Ley 35/2003 de Instituciones de Inversión Colectiva, siempre que el número de accionistas o partícipes requerido sea como mínimo el previsto en los apartados cuatro de los artículos cinco y nueve de dicha Ley y que, con el carácter de instituciones de inversión colectiva no financieras tengan por objeto social exclusivo la inversión en cualquier tipo de inmueble de naturaleza urbana para su arrendamiento, y además, las viviendas, las residencias estudiantiles y las residencias de la tercera edad, en los términos que se establezcan reglamentariamente, representen, conjuntamente, al menos, el 50 por 100 del total del activo.

c) Las sociedades de inversión inmobiliaria y los fondos de inversión inmobiliaria regulados en la Ley 35/2003 que, además de reunir los requisitos previstos en la letra b), desarrollen la actividad de promoción exclusivamente de viviendas para destinarlas a su arrendamiento.

d) El Fondo de regulación de carácter público del mercado hipotecario establecido en el artículo 25 de la Ley 21/1981, de 25 de marzo, de Regulación del Mercado Hipotecario.

(28) Entidad de Crédito: Marcarán una X en esta clave, las entidades sometidas a la normativa contable del Banco de España.

(78) Fundación bancaria: Marcarán una X en esta clave, las fundaciones bancarias sometidas a la Ley 26/2013, de 27 de diciembre, de cajas de ahorro y fundaciones bancarias.

(29) Entidad Aseguradora: Marcarán una X en esta clave, a las que resulte de aplicación obligatoria el Plan de Contabilidad de Entidades Aseguradoras (RD 1317/2008, de 24 de julio).

(30) Entidades de tenencia de determinados valores: Marcarán una X en esta clave las Entidades que hayan optado por tributar conforme a lo regulado en la Disposición Adicional decimocuarta y la Disposición Transitoria decimotercera de la Norma Foral 2/2014.

(31) Cooperativa protegida: Marcarán una X en esta clave, las Sociedades Cooperativas definidas en el artículo 4 del Capítulo I, Título II de la Norma Foral 2/1997, de 22 de mayo, del Régimen Fiscal de las Cooperativas.

(32) Cooperativa especialmente protegida: Marcarán una X en esta clave, las Sociedades Cooperativas definidas en el artículo 5, del Capítulo II, Título II de la Norma Foral 2/1997, de 22 de mayo, del Régimen Fiscal de las Cooperativas.

(33) Cooperativa no protegida: Marcarán una X en esta clave, las Sociedades Cooperativas definidas en el artículo 11, del Capítulo III, Título II de la Norma Foral 2/1997, de 22 de mayo, del Régimen Fiscal de las Cooperativas.

(79) Cooperativa de segundo o ulterior grado: Marcarán una X en esta clave, las Sociedades Cooperativas definidas en el artículo 28 del Título IV de la Norma Foral 2/1997, de 22 de mayo, del Régimen Fiscal de las Cooperativas.

(34) Declaración complementaria: Marcarán una X en esta clave, aquellas entidades que presenten una declaración complementaria de otra declaración anterior del mismo período impositivo. Se deberá consignar el resultado de la declaración anteriormente presentada (a ingresar, cero ó a devolver), para que se tenga en cuenta dicho importe en el resultado final de la declaración complementaria.

(35) Uniones Temporales de Empresas: Marcarán una X en esta clave, las entidades definidas y reguladas en el artículo 75 del Capítulo III del Título VI de la Norma Foral 2/2014, acogidas al régimen especial.

(36) Agrupaciones de Interés Económico españolas: Marcarán una X en esta clave, las entidades definidas en el artículo 73 del Capítulo III del Título VI de la Norma Foral 2/2014.

(37) Agrupaciones Europeas de Interés Económico: Marcarán una X en esta clave, las entidades definidas en el artículo 74 del Capítulo III del Título VI de la Norma Foral 2/2014.

(38) Sociedades Patrimoniales: Marcarán una X en esta clave, las entidades definidas y reguladas en los artículos 14 y 32.1 y 32.2 de la Norma Foral 2/2014, a las que será de aplicación lo estipulado en el artículo 55.5 de misma Norma Foral.

(39) Entidades artículo 56.3: Marcarán una X en esta clave, las siguientes entidades:

- Las Mutuas de Seguros Generales y las Entidades de Previsión Social Voluntaria a las que no resulte de aplicación el tipo de gravamen del 0%.

- Las sociedades de garantía recíproca y las sociedades de reafianzamiento inscritas en el registro especial del Banco de España.

- Las sociedades Rectoras de la Bolsa de Valores, así como las sociedades y Agencias de Valores y Bolsa que tengan la condición legal de miembros de la Bolsa de Valores de Bilbao, según lo establecido por la Ley 24/1988, de 28 de julio, del Mercado de Valores.

(40) Grupo Mercantil: Marcarán una X en esta clave, y cumplimentarán obligatoriamente el apartado correspondiente, las entidades que formen parte de un grupo mercantil según el artículo 42 del Código de Comercio.

(41) Régimen especial de empresas transporte maritimo: Marcarán una X aquellas entidades que apliquen el régimen especial de las empresas de transporte marítimo regulado en el capítulo II del Título VI de la NF 2/2014.

(52) Entidad disuelta y liquidada: Marcarán una X en esta clave las entidades que hayan sido disueltas y liquidadas en el ejercicio.

(54) Entidad disuelta sin liquidación (procesos de reestructuración empresarial): Marcarán una X en esta clave las entidades disueltas sin liquidación, como consecuencia de una operación de reestructuración empresarial realizada en el ejercicio, acogidas o no al régimen especial del Capítulo VII del Título VI de la Norma Foral 2/2014. Deberán rellenar obligatoriamente los datos de la(s) entidad(es) beneficiaria(s) en el apartado Otros - Entidades beneficiarias de proceso de reestructuración.

(71) Sociedad de inversión de capital variable: Marcarán una X en esta clave las entidades reguladas por la Ley 36/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva, siempre que el número de accionistas requerido sea como mínimo el previsto en el apartado cuarto del artículo 9 de dicha Ley.

(95) Sociedades de garantía recíproca: Marcarán una X en esta clave las entidades contenidas en la letra c) del apartado 3º del artículo 56 de la Norma Foral 2/2014.

(96) Sociedad agraria de transformación: Marcarán una X en esta clave las entidades cuya forma societaria la de sociedad agraria de transformación.

(59) Actualización de balances DFN 1/2013: Marcarán una X en esta clave aquellas entidades que se hayan acogido a la actualización de balances aprobada mediante el Decreto Foral Norma 1/2013, de 5 de febrero, de actualización de balances.

(80) Aportaciones de socios calificados como instrumentos de patrimonio con características especiales: Marcarán una X en esta clave aquellos socios de Uniones Temporales de Empresas o Agrupaciones de Interés Económico, que realicen aportaciones calificadas calificados como instrumentos de patrimonio con características especiales.

(87) Sociedades gestoras de entidades de inversión colectiva de tipo cerrado: Marcarán una X en esta clave aquellas entidades calificadas como sociedades gestoras de entidades de inversión colectiva.

(12) Opción DT 29ª NFIS: Marcarán una X en esta clave aquellas entidades que sean socias de las sociedades de inversión de capital variable cuya disolución con liquidación se realice conforme a lo establecido en el apartado 1 de la disposición transitoria cuadragésima primera de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades.

ESTADO DE CUENTAS

Balance y ECPN: La entidad deberá marcar la casilla correspondiente al modelo empleado, de acuerdo con las normas del Plan General de Contabilidad (RD 1514/2007 de 16 de noviembre) o Plan General de Contabilidad de Pequeñas y Medianas Empresas (RD 1515/2007 de 16 de noviembre).

Pérdidas y Ganancias: La entidad deberá marcar la casilla correspondiente al modelo empleado, de acuerdo con las normas del Plan General de Contabilidad (RD 1514/2007 de 16 de noviembre) o Plan General de Contabilidad de Pequeñas y Medianas Empresas (RD 1515/2007 de 16 de noviembre).

ACTIVIDADES

Descripción de la actividad principal desarrollada por la entidad: se entenderá como principal aquella actividad con un mayor volumen de operaciones en el ejercicio. La denominación y epígrafe de la actividad principal figuran en el recibo o, en su caso, en la declaración de alta del Impuesto sobre Actividades Económicas.

En el caso de que la entidad no esté de alta en IAE, se marcará la casilla no alta en IAE.

Plantilla laboral de la entidad: Se deberán rellenar los datos referidos a la plantilla. Estas casillas tienen incidencia en el cálculo de la tributación mínima así como en la deducción por creación de empleo:

(6) Promedio de plantilla (todo tipo de contrato) del ejercicio: se calcula el promedio de plantilla sumando el total de días que han trabajado sus empleados y dividiendo por 365 días. En el caso de trabajadores a jornada parcial su cómputo será proporcional a las horas trabajadas.

(7) Plantilla con contrato laboral indefinido al final del ejercicio: se anotará el número de personas empleadas con contrato laboral indefinido que estén en plantilla el último día del período impositivo. En el caso de trabajadores con contrato a tiempo parcial, su cómputo será proporcional a la jornada desempeñada por el trabajador.

(94) Plantilla con contrato laboral indefinido al final del ejercicio anterior: se anotará el número de personas empleadas con contrato laboral indefinido que estén en plantilla el último día del período impositivo anterior. En el caso de trabajadores con contrato a tiempo parcial, su cómputo será proporcional a la jornada desempeñada por el trabajador.

(68) Promedio plantilla con contrato laboral indefinido del ejercicio: se calcula el promedio de plantilla con contrato laboral indefinido, sumando el total de días que han trabajado estos trabajadores y dividiendo por 365 días. En el caso de trabajadores a jornada parcial su cómputo será proporcional a las horas trabajadas.

(69) Promedio plantilla con contrato laboral indefinido del ejercicio anterior: se calcula el promedio de plantilla con contrato laboral indefinido en el ejercicio anterior, sumando el total de días que han trabajado estos trabajadores y dividiendo por 365 días. En el caso de trabajadores a jornada parcial su cómputo será proporcional a las horas trabajadas.

Las casillas 68 y 69 son las que se tienen en cuenta a efectos del cálculo de la tributación mínima regulada en el artículo 59.3 de la NF 2/2014.

Las casillas 7 y 94 son las que tienen incidencia en el cálculo de la deducción por creación de empleo. Concretamente, la casilla 7 deberá coincidir con la suma de las casillas 2546 y 2549, mientras que la casilla 94 deberá coincidir con la suma de las casillas 2545 y 2548.

(76) Nº máximo de trabajadores con contrato laboral indefinido en el ejercicio: número de trabajadores con contrato laboral indefinido existente durante todos y cada uno de los días del ejercicio.

(72) Actividad económica de arrendamiento, compraventa o promoción de inmuebles: se calculará el promedio de plantilla por cuenta ajena a jornada completa y con dedicación exclusiva. No se computan los empleados que tengan la consideración de personas vinculadas con la entidad en los términos del artículo 42 de la Norma Foral 2/2014.

RELACIONES

Representantes

Deberá indicarse la relación de personas que, como representantes legales de la Entidad declarante, manifiestan que todos los datos consignados en la presente declaración-liquidación se corresponden con la información contenida en los libros oficiales exigidos por la legislación mercantil.

Se indicará la persona o entidad con quién relacionarse.

Se relacionarán estos datos en la fecha de presentación de la declaración.

Administradores

En este apartado se relacionarán, con indicación de todos los datos exigidos, las personas físicas o jurídicas que en la fecha de presentación de la declaración ostenten cargo de consejero, gestor, director, administrador general y otros análogos que supongan la dirección, administración o control de la Entidad.

Participaciones directas de la declarante en otras entidades

Se incluirán los datos que se solicitan relativos a todas aquellas entidades en que la declarante tiene una participación, a la fecha de cierre del período declarado, igual o superior al 5% del capital social o al 1% si se trata de valores que coticen en un mercado secundario organizado.

En el caso de que la entidad declarante no participe en otras sociedades o si sus participaciones directas en otras sociedades, a fecha de cierre del período declarado, son inferiores al 5%, o al 1% del capital social en el caso de valores que coticen en el mercado secundario organizado, deberá marcarse la casilla correspondiente.

Participaciones directas de personas o entidades en la declarante

Se incluirán los datos que se solicitan relativos a todas aquellas personas o entidades que posean una participación, a la fecha de cierre del período declarado, igual o superior al 5% del capital social de la Entidad declarante o al 1% si se trata de valores que cotizan en un mercado secundario organizado.

En el caso de que todas las participaciones directas en la declarante, a fecha de cierre del período declarado, sean inferiores al 5%, o al 1% del capital social en el caso de valores que coticen en el mercado secundario organizado, deberá marcarse la casilla correspondiente.

Establecimientos

Deberá consignarse la totalidad de los establecimientos que ocupa la entidad declarante indicando si es a título de:

PROPIETARIA: En cuyo caso deberá anotarse una X en el recuadro correspondiente a las siglas PR.

ARRENDATARIA: En cuyo caso deberá anotarse una X en el recuadro correspondiente a las siglas AR. En este supuesto, deberán señalarse los datos identificativos del arrendador, así como el importe del alquiler anual (IVA excluido) satisfecho.

CESIONARIA: En cuyo caso deberá anotarse una X en el recuadro correspondiente a las siglas CE. En este supuesto, deberán señalarse los datos identificativos de la persona o entidad que ha cedido SIN CONTRAPRESTACION ALGUNA el citado establecimiento a la Entidad declarante.

En el caso de que la entidad declarante no tuviese establecimiento alguno a título de propietaria, arrendataria o cesionaria, deberá indicar obligatoriamente dicha circunstancia marcando la casilla correspondiente.

IMPUTACION DE RENTAS

UTE, AIE, AEIE

Socios: Relación de todos y cada uno de los socios (residentes y no residentes) o de las personas o entidades que ostenten, a la fecha de cierre del ejercicio, los derechos económicos inherentes a la cualidad de socio y a los que se deben realizar las imputaciones. Serán relacionados en orden decreciente conforme al grado de participación, con sus datos identificativos y grado de participación en dicha fecha.

En la columna "Base imponible imputable" el programa consignará, en su caso, el importe de base imponible objeto de imputación al socio o persona que ostente los derechos económicos inherentes a la cualidad de socio.

Porcentaje de imputación de bases imponibles y demás conceptos liquidatorios

El programa calculará el porcentaje de imputación de las bases imponibles y los demás conceptos liquidatorios que correspondan a cada socio que tenga la naturaleza de sujeto pasivo, como residente, del Impuesto sobre la Renta de las Personas Físicas o del Impuesto sobre Sociedades.

En el supuesto de que la Entidad declarante sea una Agrupación de interés económico residente, el porcentaje de imputación será el que corresponda a los socios residentes.

En el supuesto de que la Entidad declarante sea una Unión Temporal de Empresas inscrita en el Registro especial al que se refiere el artículo 75 de la Norma Foral 2/2014, el porcentaje de imputación será el que corresponda a las empresas miembros residentes.

En el supuesto de que la Entidad declarante sea una Agrupación Europea de interés económico, no es necesario cálculo alguno: el porcentaje de imputación será el que resulte de la proporción establecida en los estatutos sociales o, en su defecto, de acuerdo con la participación en el capital social de las personas que deban soportar la imputación, atendiendo a la cualidad de socio residente el último día del período impositivo de la entidad declarante.

El porcentaje de imputación, cuando no sea un número entero, se expresará con dos decimales.

Sobre bonificaciones y deducciones (base de cálculo).

En las casillas correspondientes a la columna "Total" de este apartado se incluirá el importe total de las bases de cálculo de las deducciones y bonificaciones. En las casillas correspondientes a la columna "Imputables" de este apartado el programa incluirá el importe de la base de cálculo de las deducciones y bonificaciones que sean imputables por la Entidad declarante, de acuerdo con el porcentaje de imputación calculado por el propio programa. Cuando la entidad declarante sea una Agrupación Europea de Interés Económico, el programa en ningún caso calculará los datos exigidos en la columna de imputables.

Retenciones e ingresos a cuenta soportados por la entidad

En las casillas correspondientes a la columna "Total" de este apartado se incluirá el importe total de las retenciones e ingresos a cuenta soportados por la entidad. En las casillas correspondientes a la columna "Imputables" de este apartado el programa incluirá el importe de las retenciones e ingresos a cuenta que sean imputables por la Entidad, de acuerdo con el porcentaje de imputación calculado por el propio programa. Cuando la entidad declarante sea una Agrupación Europea de Interés Económico, el programa en ningún caso calculará los datos exigidos en la columna de imputables.

Sobre dividendos y participaciones distribuidos con cargo a reservas.

La información a cumplimentar en este apartado, cuando se hayan dado los supuestos para ello en el período impositivo objeto de declaración (reparto de dividendos y participaciones en beneficios de la entidad) se realizará distinguiendo: los que provengan de ejercicios en los que la entidad declarante hubiera estado sometida al régimen general, y los que provengan de ejercicios en los que la entidad declarante hubiera estado sometida al régimen especial. Todo ello a efectos de lo dispuesto en el artículo 73.3 de la NF 2/2014.

CUENTAS ANUALES

Las cuentas anuales se podrán rellenar cumplimentando manualmente todos los datos ó bien mediante la importación de datos contables a través de un fichero.

En general, el programa de ayuda no admite importes negativos en las casillas del Balance, de la cuenta de Pérdidas y Ganancias y del Estado de cambios en el patrimonio neto. Los importes se consignan con signo positivo y en la propia operativa del programa se le da la naturaleza de suma o resta de acuerdo con la naturaleza que tenga el concepto correspondiente.

Por excepción, sí admiten importe negativo aquellas partidas que en los correspondientes estados de cuentas anuales pueden tener en determinadas ocasiones la naturaleza de suma y en otras de resta.

Cómo rellenar

Se recomienda rellenar en primer lugar el apartado de Pérdidas y Ganancias dado que su resultado condiciona al resto.

Las Cuentas Anuales tienen los siguientes apartados:

- Pérdidas y Ganancias. El primero que hay que rellenar.

- Balance: está compuesto por:

- Total Activo

- Total Pasivo. Al rellenar los datos del Patrimonio Neto ha de tenerse en cuenta que:

- El importe del resultado del ejercicio procede de la cuenta de Pérdidas y Ganancias previamente cumplimentada. Los posibles cambios que hayan de introducirse serán a través del desplegable de la propia cuenta en el balance.

- Todas las cuentas (que figuran en azul) han de rellenarse de la siguiente manera:

- Hacer clic sobre la cuenta y se abrirá el cuadro del Estado de cambios en el Patrimonio Neto (ECPN).

- Rellenar los campos que correspondan.

- El total de la columna será el importe que se traslade a la casilla de la cuenta correspondiente del Patrimonio neto en el Balance.

- Rellenar el apartado Distribución de Resultados.

- Cuando sea obligatorio (modelo Normal y modelo Abreviado de Cuentas en el Registro Mercantil), la entidad deberá rellenar el apartado Total de Ingresos y Gastos reconocidos, cuyo resultado final se trasladará automáticamente a la casilla correspondiente del ECPN.

- En el apartado Estado de cambios en el Patrimonio neto aparecerá el cuadro a modo de consulta, puesto que los campos se han rellenado en el punto 3 (para modificar hay que ir al punto 3).

- Volumen de operaciones: indicar la cuantía que corresponde al volumen de operaciones definido en el Concierto Económico con la Comunidad Autónoma del País Vasco.

Importar fichero de cuentas

Existe la opción de importar los datos contables a través de un fichero.

Para ello deberá seleccionar el fichero que contiene la información contable para que los datos de la contabilidad sean importados y trasladados a la declaración.

El fichero habrá tenido que ser generado por personal especializado de acuerdo a las especificaciones técnicas proporcionadas por este Departamento. Estas especificaciones técnicas se encuentran publicadas en la web tributaria, apartado Novedades campaña Impuesto sobre Sociedades 2023.

CORRECCIONES AL RESULTADO CONTABLE(AJUSTES EXTRACONTABLES)

Las CASILLAS que integran el apartado "AJUSTES EXTRACONTABLES", tienen como objeto calcular la base imponible del Impuesto sobre Sociedades en el régimen de estimación directa, corrigiendo, mediante la aplicación de los preceptos establecidos en la Norma Foral 2/2014, el resultado contable, todo ello por aplicación de lo dispuesto en el apartado 3 del artículo 15 de la citada norma. En consecuencia, deberán consignarse en dichas claves los aumentos o disminuciones que proceda aplicar sobre el Resultado Contable, con el fin de determinar la Base imponible del período impositivo objeto de declaración.

A título orientativo, a continuación se exponen los diversos preceptos legales que originan la cumplimentación de las correcciones al resultado contable:

Impuesto sobre Sociedades: Letra b) del apartado 1 del artículo 31 de la NF 2/2014

Amortizaciones: Artículos 16, 17, 19, 20 y 21 de la NF 2/2014.

- Microempresas, pequeñas y medianas empresas (amortización libre, acelerada y conjunta): Artículo 21 de la NF 2/2014.

- Amortización acelerada extraordinaria: Artículo 12 del DFN 5/2020

- Libertad de amortización extraordinaria: Artículo 8 del DFN 11/2020 y art. 7 DFN 1/2022

- Arrendamiento financiero: Artículo 18 NF 2/2014.

- Pérdida por deterioro de valor de elementos patrimoniales: Artículo 22 de la NF 2/2014.

Pérdida por deterioro de créditos insolvencias de microempresas, pequeñas y medianas empresas: Artículo 22 de la NF 2/2014.

- Ajustes por la limitación en la deducibilidad de gastos financieros: Art. 25 bis NF 2/2014

- Provisiones no deducibles fiscalmente: Artículo 26 de la NF 2/2014

- Gastos no deducibles fiscalmente/Compensación rentas positivas sometidas a tributación: Artículo 31 bis NF 2/2014.

- Gastos no deducibles fiscalmente/Compensación rentas positivas sometidas a tributación: Artículo 18.11 NF 16/2014.

- Gastos no deducibles fiscalmente: Artículo 31 de la NF 2/2014.

- Rebaja de rentas a los arrendamientos e locales dedicados al desarrollo de actividades económicas. Artículo 2 DFN 2/2021

Aplicación del valor normal de mercado: Artículos 40, 41, 42, 49 y 50 de la NF 2/2014.

Corrección de rentas por efecto de la depreciación monetaria: Artículo 40.9 de la NF 2/2014. Si se va aplicar también la exención por reinversión de beneficios extraordinarios por el elemento patrimonial, entonces no se deberá rellenar este apartado de corrección monetaria. En este caso, se deberá entrar por el apartado de “reinversión” y el programa calculará de forma automática, tanto el importe de la exención como el importe de la corrección monetaria.

Ajustes por rentas derivadas de operaciones con quita o espera: Artículo 54.10 de la NF 2/2014. El ingreso correspondiente al registro contable de quitas y esperas consecuencia d la aplicación de la Ley 22/2003, de 9 de julio, concursal se imputará en la base imponible del deudor en la medida que proceda registrar con posterioridad gastos financieros derivados de la misma deuda y hasta el límite del citado ingreso. No obstante, en el supuesto de que el importe del citado ingreso sea superior al importe total de los gastos financieros pendientes de registrar, derivados de la misma deuda, la imputación a aquél en la base imponible se realizará proporcionalmente a los gastos financieros totales pendientes de registrar derivados de la misma deuda.

Eliminación de la doble imposición de dividendos y participación en beneficios: Artículo 33 de la Norma Foral 2/2014 y artículo 25 de la Norma Foral 2/1997.

Eliminación de la doble imposición en rentas obtenidas por la transmisión de participaciones en entidades: Artículo 34 de la Norma Foral 2/2014.

Eliminación de la doble imposición de rentas obtenidas por establecimientos permanentes: Artículo 35 de la Norma Foral 2/2014

- Imputación temporal de ingresos y gastos: Artículo 54 de la Norma Foral 2/2014.

- Subcapitalización: Artículo 47 de la NF 2/2014.

- Exención por reinversión de beneficios extraordinarios: Artículo 36 y Disposición transitoria segunda de la Norma Foral 2/2014. Se rellenará el apartado que corresponda, según se trate de exención por reinversión ó se trate de aplicar la pérdida de beneficios fiscales por reinversión de beneficios extraordinarios.

Reducción de ingresos procedentes de la propiedad intelectual o industrial: Artículo 37 de la NF 2/2014.

Régimen de tributación de empresas de transporte marítimo: Aquellos sujetos pasivos que hayan optado por la aplicación del régimen especial regulado en el Capitulo II del Título VI de la NF 2/2014.

Imputación de rentas (UTE, AIE y AEIE): Capítulo III del Título VI de la NF 2/2014.

- Sociedades y Fondos de capital–riesgo: Capítulo IV del Título VI de la NF 2/2014.

Valoración de bienes y derechos. Régimen especial de operaciones de reestructuración: Capítulo VII del Título VI de la NF 2/2014.

Minería e hidrocarburos, factor de agotamiento: Artículos 28 y 29 NF 2/2014.

- Régimen fiscal de entidades de tenencia de valores: Disposición adicional 14 NF 2/2014.

- Régimen Fiscal de entidades parcialmente exentas: Artículos 32.3 y 38 de la NF 2/2014.

Régimen Fiscal de entidades sin fines lucrativos: Norma Foral 3/2004.

- Cooperativas 50% Dotación Fondo Reserva Obligatorio: En este apartado deberá recogerse el 50% del importe que las Cooperativas destinen por obligación legal o estatutaria al Fondo de Reserva Obligatorio, de acuerdo con lo establecido en el artículo 16.2 de la Norma Foral 2/1997, sobre el Régimen Fiscal de Cooperativas.

- Ajustes de primera aplicación (Disposición Transitoria Undécima del Decreto Foral 45/1997):

- Aquellos sujetos pasivos que optaron por la integración del importe total del saldo del ajuste de primera aplicación en la base imponible del ejercicio 2008, no realizarán ninguna otra corrección.

- Las entidades que decidieron aplicar los ajustes conforme al punto 2º de la mencionada disposición adicional integrarán en la base imponible del ejercicio los abonos o cargos a reservas que se correspondan con gastos e ingresos devengados en el ejercicio conforme al nuevo Plan General de Contabilidad.

Diferencia entre amortización contable y fiscal del incremento neto de valor, actualización de balances DFN 1/2013: artículo 9.1 del Decreto Foral Norma 1/2013, de 5 de febrero, de actualización de balances.

- Deterioros de valor de elementos patrimoniales actualizados, actualización balances DFN 1/2013: artículo 9.2 del Decreto Foral Norma 1/2013, de 5 de febrero, de actualización de balances.

- Pérdidas en transmisión de elementos patrimoniales actualizados, actualización de balances DFN 1/2013: artículo 9.2 del Decreto Foral Norma 1/2013, de 5 de febrero, de actualización de balances.

- Entidades con actividad cualificada de arrendamiento de inmuebles: Aquellos sujetos pasivos que hayan comunicado la opción por el régimen especial regulado en el artículo 115.1 de la Norma Foral 2/2014.

Entidades con actividad cualificada de arrendamiento de inmuebles (actividad principal el arrendamiento de viviendas): Aquellos sujetos pasivos que hayan comunicado la opción por el régimen especial regulado en el artículo 115.2 de la Norma Foral 2/2014.

Rentas derivadas de la prestación de servicios públicos locales: Artículo 39.1 de la NF 2/2014.

Rentas obtenidas por la concesión de préstamos participativos: Artículo 39.3 de la NF 2/2014

Otras correcciones: En estas claves se recogerán todos aquellos otros importes que correspondan a correcciones del resultado contable que no sean susceptibles de incluirse en alguna de las claves específicas expuestas en esta relación orientativa.

Información adicional de la reinversión de beneficios extraordinarios

Se consignará información acerca de los elementos transmitidos acogidos a la exención por reinversión de beneficios extraordinarios:

Fecha de enajenación: se consignará la fecha de transmisión del elemento.

Compromiso de reinversión: se consignará la cantidad que, del importe total de la venta o enajenación, la entidad se compromete a reinvertir en las condiciones y plazos establecidos en el artículo 36 de la Norma Foral 2/2014.

Ejercicios anteriores: el importe de las adquisiciones realizadas durante los ejercicios anteriores destinadas a materializar las cantidades acogidas a la reinversión de beneficios extraordinarios.

Ejercicio 2023: el importe de las adquisiciones realizadas durante el ejercicio 2023 destinadas a materializar las cantidades acogidas a la reinversión de beneficios extraordinarios.

Información grupo mercantil

Este apartado deberá rellenarse cuando la entidad declarante forme parte de un grupo mercantil conforme al artículo 42 del Código de Comercio. De acuerdo con el artículo 42 del Código de Comercio, se entiende que existe un grupo cuando una sociedad ostente o pueda ostentar, directa o indirectamente, el control de otra u otras.

En caso de cumplirse los requisitos para formar parte de un grupo mercantil, deberán consignarse una serie de magnitudes referentes al propio grupo mercantil (volumen de operaciones, activo y promedio de plantilla), así como la relación de todas las entidades del grupo.

Las magnitudes que deben indicarse son las correspondientes a los importes consolidados de las entidades del grupo.

En los casos en los que la normativa mercantil dispensa de la obligación de efectuar la consolidación, los importes a consignar serán los agregados de las entidades del grupo.

Asimismo, deberá consignarse el NIF de la entidad dominante del grupo, para lo cual dispone de un campo específico.

Información adicional de la reserva de revalorización DFN 1/2013

Si la entidad se ha acogido a la actualización de balances aprobada mediante el Decreto Foral Norma 1/2013, de 5 de febrero, y no ha realizado aplicaciones de la cuenta de “Reserva de actualización” en este ejercicio 2023, deberá marcar la casilla 2457. En caso contrario, deberá indicar el importe de la dotación inicial de la reserva de revalorización y las aplicaciones que haya realizado de la citada cuenta de reserva.

LIQUIDACION

Liquidación

Compensación tributaria microempresa: Se aplica para aquellas entidades que cumpliendo los requisitos de microempresa, hayan optado por aplicar la compensación tributaria regulada en el artículo 32.4 de la NF 2/2014. En el ejercicio 2023 esta compensación tributaria es del 15%. Deberán haber marcado previamente los caracteres 74 y 75 de la declaración y el programa calculará el importe de esta compensación tributaria.

Reservas - Reducción

Reserva para fomentar la capitalización empresarial (artículo 51 de la NF 2/2014): De acuerdo con el artículo 51 de la Norma Foral 2/2014, del Impuesto sobre Sociedades, los contribuyentes que incrementen su patrimonio neto a efectos fiscales respecto al ejercicio anterior, podrán reducir de su base imponible un cantidad equivalente al 15% del importe del incremento de su patrimonio (descontando el que se corresponda con el incremento de las reservas que tengan el carácter de obligatorio). En el caso de microempresas y pequeñas empresas se podrá reducir el 20%.

Se deberá consignar el importe del patrimonio neto a efectos fiscales calculado conforme al artículo 51.2 de la Norma Foral 2/2014, correspondiente al ejercicio 2022. En caso de que existan reservas de carácter obligatorio por disposición legal o estatutaria, que hayan podido dar lugar al incremento del patrimonio neto a efectos fiscales, se deberá consignar su importe.

Ejercicio: ejercicio de origen que da lugar a la reserva.

Patrimonio neto fiscal: patrimonio neto fiscal calculado conforme al artículo 51.2 de la NF 2/2014. En el caso de que el ejercicio de origen sea anterior al actual, no se mostrará esta casilla.

Incremento neto: el programa calculará automáticamente el incremento de patrimonio neto por diferencia entre el patrimonio neto a efectos fiscales del ejercicio 2023 y el del ejercicio anterior. Dicha diferencia se reducirá en el importe de las reservas obligatorias citadas anteriormente. En el caso de que el ejercicio de origen sea anterior al actual, no se mostrará esta casilla.

Reducción generada: se consignará el importe reducción que se puede generar en la base imponible, siendo el programa quien controle que no sobrepase el importe máximo indicado anteriormente. En el caso de que el ejercicio de origen sea un ejercicio anterior, el importe deberá ser consignado.

Importe reducción en BI aplicado en ejercicios anteriores: se consignará el importe que se aplicó en el ejercicio anterior.

Reducción ejercicio actual: se consignará el importe que se reduce en la base imponible del ejercicio actual.

Importe pendiente de reducir: se calcula de forma automática por la diferencia entre la reducción generada y la suma de la aplicada en ejercicios anteriores y en el ejercicio actual.

La suma de las cantidades consignadas en la casilla “reducción aplicada en ejercicio actual” será la que se traslada automáticamente a la liquidación.

Reserva especial para nivelación de beneficios (artículo 52 de la NF 2/2014): se reducirá de la base imponible la cantidad dotada a la reserva especial para nivelación de beneficios, para lo cual se rellenará.

Ejercicio: ejercicio de origen que da lugar a la reserva.

Dotación reducido: se consignará el importe de la dotación que se pretende reducir de la base imponible previa. Este importe está sujeto, con carácter general, a los límites del 20% (microempresa/pequeña empresa) ó del 15% (resto entidades) de la base imponible previa.

Cantidades incorporadas a la BI del ejercicio actual: se consignará la cantidad incorporada a la base imponible del ejercicio actual.

Saldo al final del ejercicio: se calcula de forma automática por la diferencia entre la dotación reducida y las cantidades incorporadas a la base imponible del ejercicio.

Los importes de “dotación reducido” y “cantidades incorporadas a la BI del ejercicio actual” se trasladan automáticamente a la liquidación.

Reserva especial para el fomento del emprendimiento y el reforzamiento de la actividad productiva (artículo 53 de la NF 2/2014): se reducirá de la base imponible previa el 60% del resultado contable positivo que destinen a la reserva especial para el fomento del emprendimiento y el reforzamiento de la actividad productiva.

Ejercicio: ejercicio de origen que da lugar a la reserva.

Dotación reducción: se consignará el importe de la dotación a la reserva.

Reducción generada: será el importe de la reducción en base imponible generada. Se calculará de forma automática y será el equivalente al 60% de la dotación/reducción.

Elemento objeto de materialización: se deberá seleccionar el tipo de elemento en el cual se ha materializado la reserva que deberán ser alguno de los siguientes y con los límites establecidos en el apartado 2 del artículo 53 de la NF:

Art. 53 2 a): Adquisición de activos no corrientes nuevos que dieran derecho a la deducción regulada en el artículo 61 de la NF.

Art. 53.2 b): Adquisición de activos no corrientes nuevos que dieran derecho a la deducción regulada en el apartado 2 del artículo 65 de la NF.

Art. 53.2 c): La adquisición de participaciones que cumplan determinados requisitos establecidos en este apartado c).

Art. 53.2 d): Inversión mediante la participación en el capital de nuevos proyectos empresariales que deben cumplir los requisitos en este apartado d).

Importe materializado en el ejercicio actual: se consignará el importe que se ha materializado en el ejercicio actual.

Importe pendiente de materializar: se calculará de forma automática por la diferencia entre la dotación para el cálculo de la dotación (casilla 7525) y el importe materializado, excepto en el caso de la materialización en elementos definidos en el apartado 2 a), que se deberá consignar el importe.

Reservas - Integración

Ejercicio: ejercicio de origen que dio lugar a la reserva.

Artículo y motivo del incumplimiento: se deberá elegir, de entre las distintas opciones que se muestran, aquella que corresponda dependiendo del motivo que ha dado lugar al incumplimiento de los requisitos señalados en los artículos 51, 52 y 53 de la NF.

Base: se consignará el importe de la base que debe ser objeto de integración.

Interés / Recargo: cuando proceda la integración de los intereses de demora, éstos se calcularán automáticamente, siendo obligatorio introducir las fechas de inicio/fin. En el caso de que proceda integrar el recargo, ésta también se calculará de forma automática, salvo que el motivo del incumplimiento sea el de “disposición de la reserva”. En este caso, la entidad deberá de introducir el dato.

Total: se calcula de forma automática, siendo la suma de la base y los intereses de demora y/o recargo. Este importe se traslada automáticamente a la liquidación.

Compensación de bases imponibles negativas de ejercicios anteriores: Art. 55 y DT quinta y vigesimoquinta de la NF 2/2014, así como la Disposición Transitoria de la NF 2/1997, sobre Régimen Fiscal de Cooperativas. Sólo se podrá realizar la compensación si la base imponible previa del ejercicio es positiva.

Rentas derivadas de operaciones con quita y espera diferente al art. 54.10: De acuerdo con el artículo 55 de la Norma Foral 2/2014, las bases imponibles podrán ser compensadas con unos límites. Sin embargo, esta limitación a la compensación no resultará de aplicación en el importe de las rentas correspondientes a quitas o esperas consecuencia de un acuerdo con los acreedores. Por ello, se deberá indicar el importe de dichas rentas en la casilla 1573, que será a título informativo, quedando dicha cantidad fuera del cálculo de la limitación indicada.

Tipos de gravamen: a título orientativo, los tipos de gravamen de posible aplicación son los siguientes:

- Con carácter general el tipo de gravamen es el 24 %.

- Para las microempresas y pequeñas empresas definidas como tales en el artículo 13, apartados 1 y 2, de la Norma Foral 2/2014 del Impuesto sobre Sociedades:

- El 18%, si se trata de Sociedades Cooperativas que tengan la consideración de protegidas o especialmente protegidas, de acuerdo con lo establecido en el artículo 26.2 de la Norma Foral 2/1997, sobre el Régimen Fiscal de Cooperativas.

- El 20%, para el resto de Entidades.

- Para el resto de las Cooperativas protegidas y especialmente protegidas: el 20%.

- Para las Fundaciones y Asociaciones declaradas de utilidad pública, Cooperativas de Utilidad Pública e Iniciativa Social que reúnan los requisitos para disfrutar del régimen fiscal establecido en la Norma Foral 3/2004, el tipo de gravamen aplicable es el 10%.

- Aplicarán el tipo de gravamen del 19%, las siguientes entidades:

Las Mutuas de Seguros Generales, las Entidades de Previsión Social Voluntaria a las que no resulte de aplicación el tipo de gravamen previsto en el punto 8 siguiente.y las Mutuas de Accidentes de Trabajo y Enfermedades Profesionales de la Seguridad Social que cumplan los requisitos establecidos por su normativa reguladora

.Las sociedades de garantía recíproca y las sociedades de reafianzamiento, inscritas en el registro especial del Banco de España.

Los colegios profesionales, las asociaciones empresariales y profesionales, las cámaras oficiales, las cofradías de pescadores, los sindicatos de trabajadores y los partidos políticos.

Las entidades sin fines lucrativos a las que no sea de aplicación el régimen fiscal establecido en la NF 3/2004.

Los fondos de promoción de empleo.

Las uniones, federaciones y confederaciones de cooperativas.

Las Sociedades y Agencias de Valores y Bolsa que tengan la condición legal de miembros de la Bolsa de Valores de Bilbao, según lo establecido por la Ley 24/1988, de 28 de julio, del Mercado de Valores.

- Aplicarán el tipo del 31% las entidades que se dediquen a la investigación y explotación de hidrocarburos

- Aplicarán el el tipo de gravamen del 1%:las Instituciones de Inversión Colectiva a las que sea de aplicación el régimen especial regulado en el capítulo V del Título VI de la NF 2/2014.

- Aplicarán el tipo de gravamen del 0% los Fondos de Pensiones y las EPSV que otorguen cualesquiera de las prestaciones contempladas en el apartado 1 del artículo 24 de la Ley 5/2012, de 23 de febrero, sobre Entidades de Previsión Social Voluntaria.

Información adicional artículo 117.3

Elemento transmitido: Se consignará alguno de los códigos, establecidos en función de la naturaleza del elemento transmitido, que se relaciona a continuación:

Inmovilizado intangible

Inmovilizado material

Inversiones inmobiliarias

Inversiones en empresas del grupo y asociadas a largo plazo

Inversiones financieras a largo plazo

Inversiones en empresas del grupo y asociadas a corto plazo

Inversiones financieras a corto plazo

Otros

Fecha adquisición: Se especificará la fecha de adquisición del elemento transmitido

Fecha transmisión: Se consignará la fecha en la que se realiza la transmisión

Valor neto contable: Valor neto contable del elemento en el momento de la transmisión

Valor transmisión: Importe por el cual se ha transmitido el elemento patrimonial

Corrección monetaria: Se consignará el importe de la corrección monetaria resultante de la aplicación del apartado 9 del artículo 40 de la NF 2/2014

Otros ajustes: Importe a aplicar resultante de otros ajustes

Deducciones

Deducción para la implantación de TicketBAI: los contribuyentes que estén obligados a la utilización de un sistema informático que cumplan los requisitos a los hace referencia el artículo 122bis de la NF 2/2014 tendrán derecho a una deducción en la cuota íntegra por los gastos e inversiones efectuadas en el ejercicio de acuerdo con lo dispuesto en la DA 22ª de la citada Norma Foral y en el DFN 2/2021.

Se consignará en la casilla 2725, el importe de todas las inversiones y gastos efectuados en el ejercicio, y en la casilla 2726 el importe de las subvenciones recibidas, si las hubiere.

Asimismo, el contribuyente consignará el importe correspondiente a la base de deducción generada en el ejercicio actual en la casilla 2727. Esta base en ningún caso podrá ser superior a:

a) 5.000,00 euros.

b) El 1% del importe neto de la cifra de negocios (INCN) correspondiente al último período impositivo finalizado en 2019. Cuando la actividad se hubiera iniciado con posterioridad a 2019, el 1% del INCN del período impositivo de inicio. El INCN debe elevarse al año cuando el período impositivo sea inferior al año natural o en caso de inicio de la actividad.

En caso de que el 1% del INCN sea inferior a 500,00 euros (1.500,00 euros para quienes tengan derecho a la deducción al tipo del 60%), la base de deducción será la menor de: la base de deducción por inversiones y gastos, o 500,00 euros (1.500,00 euros para quienes tengan derecho a la deducción al tipo del 60%).

A continuación se seleccionará el porcentaje de deducción que corresponda (30% ó 60%), y el programa calculará directamente el importe de la deducción generada en el ejercicio actual (casilla 2729). Este importe el programa lo traslada directamente a la casilla 6533, siempre y cuando el contribuyente no haya aplicado la deducción anticipada a través del modelo KTB.

En el caso de que el contribuyente haya aplicado la deducción anticipada a través del modelo KTB, deberá consignar el importe en la casilla “Deducción anticipada modelo KTB”, que constará en la casilla 6538. El programa calculará la diferencia (deducción generada-deducción anticipada modelo KTB) trasladando dicho importe a la casilla 6533, que será la deducción generada en el ejercicio a aplicar en la declaración.

Por último, el contribuyente indicará el importe de la deducción a aplicar en el ejercicio actual y el programa calculará el importe pendiente de deducir en ejercicios futuros.

Deducción por reversión de medidas temporales: De acuerdo con la Disposición Transitoria vigesimocuarta de la NF 2/2014, aquellas entidades que tributen a los tipos de gravamen previstos en las letras a) y b) del apartado 1 y el apartado 6 de la NF 2014 y que se hubiesen acogido a la actualización de balances tendrán derecho a esta deducción. Es necesario que previamente hayan marcado el carácter 59 “Ejercitó opción actualización de balances DFN 1/2013” en el apartado regímenes especiales y caracteres de la declaración.

Deducción por inversiones realizadas por las Autoridades Portuarias: Se consignará en la casilla 2381 el importe de las inversiones y gastos realizados en el ejercicio que dan derecho a la deducción regulada en el artículo 60 bis de la NF 20/2014. Las subvenciones recibidas se consignarán en la casilla 2382. El programa calculará de forma automática la deducción generada en el ejercicio. Posteriormente, el contribuyente será quien deba indicar la cantidad a aplicar en el ejercicio actual y el programa calculará el importe pendiente de deducir en ejercicios futuros, en el caso de que no se pueda aplicar en este ejercicio toda la deducción.

Deducción por doble imposición

Al dar de alta una nueva deducción lo primero que se introduce es el ejercicio en el que se generó:

Si se trata de un ejercicio anterior al actual se deberá introducir el importe que se generó en el ejercicio de origen así como el importe acumulado de las cuantías aplicadas en ejercicios posteriores. El programa calculará el saldo pendiente de deducir y el sujeto pasivo rellenará la casilla “aplicado en el ejercicio actual”.

Sin embargo, en el caso de que la deducción generada en el ejercicio actual sea la correspondiente al artículo 60.5 de la NF 2/2014, el sujeto pasivo deberá consignar el importe de la deducción generada y el programa calculará el importe a aplicar en el ejercicio actual (siempre teniendo en cuenta el importe de la cuota íntegra ajustada y las deducciones por doble imposición que el sujeto pasivo haya consignado como “aplicado en el ejercicio actual”).

Deducción cooperativas especialmente protegidas: Se incorporarán las deducciones calculadas en los términos previstos en el artículo 27.2 y Disposición Adicional 2ª de la NF 2/1997, sobre el Régimen Fiscal de Cooperativas.

Si se trata de una cooperativa de segundo o ulterior grado a la cual se le aplique lo establecido en el artículo 28.3 de la NF 2/1997, deberá consignar el porcentaje correspondiente.

Deducciones con límite del 35% sobre la cuota líquida:

Al dar de alta una nueva deducción lo primero que se introduce es el ejercicio en el que se generó:

- Si se trata de un ejercicio anterior al actual se deberá introducir el importe que se generó en el ejercicio de origen así como el importe acumulado de las cuantías aplicadas en ejercicios posteriores. El programa calculará tanto la cantidad que se ha de aplicar en la declaración actual como el importe que queda pendiente de deducir en futuros ejercicios. Ha de tenerse en cuenta que las deducciones se aplicarán siguiendo el orden establecido en el art. 67.7 de la NF 2/2014. Esto, entre otras cosas, supone respetar el orden de antigüedad así como el límite preestablecido en las respectivas normativas de origen:

- Si se trata de una deducción generada en el ejercicio actual, automáticamente se abre una ventana en la que se deberá consignar, en el concepto correspondiente, el importe que origina derecho a la deducción. El programa realizará los cálculos necesarios para conocer la cuantía de la deducción generada en el ejercicio.

En las siguientes deducciones el programa solicita más información:

- Activos no corrientes nuevos: se despliega una ventana en la que se indicará toda la información necesaria para poder generar esta deducción conforme al artículo 61 de la NF 2/2014.

- Creación de empleo (exclusivamente personal laboral indefinido): el desplegable solicita el número de trabajadores con contrato laboral indefinido, tanto del ejercicio anterior como del actual. Sólo en el caso de que se haya producido un aumento se abre la casilla correspondiente al colectivo incrementado para poder rellenar el número de personas contratadas que generan el derecho a deducir.

Información adicional de producciones cinematográficas o audiovisuales (DA 15 NF 2/2014)

Cuando se genere la deducción regulada en alguno de los apartados uno y dos de la Norma Foral 2/2014, del Impuesto sobre Sociedades se deberá cumplimentar el cuadro denominado “Información adicional de producciones cinematográficas o audiovisuales (DA 15 Norma Foral 2/2014)” que figura en el anexo 6, para lo cual deberá indicar para cada una de las producciones en las que participa, por las inversiones realizadas en el ejercicio 2022, que originan el derecho a la deducción:

- El título de la producción.

- El coste total de la producción.

- El coste de la producción asumido por la entidad.

- El resto de gastos relacionados con la producción-copias, publicidad y promoción-, asumidos por la entidad.

- Relación de subvenciones y ayudas vinculadas a la producción recibidas por la entidad, indicando el ente concedente de la subvención y concretando su importe.

- Además, indicar para cada producción, si se trata de una producción transfronteriza financiada por más de un Estado miembro de la Unión Europea (límite 60%), o de una obra audiovisual difícil o una coproducción en las que participen países de la lista del Comité de Ayuda al Desarrollo de la Organización para la Cooperación y el Desarrollo Económico (límite 100%). En el caso de no elegir ninguno de los casos anteriores el límite será el general del 50%.

- La base de deducción generada.

Deducciones con límite del 70% sobre la cuota líquida:

Al dar de alta una nueva deducción lo primero que se introduce es el ejercicio en el que se generó:

- Si se trata de un ejercicio anterior al actual se introducirá el importe que se generó en el ejercicio de origen así como la cantidad acumulada de las cuantías aplicadas en ejercicios posteriores. El programa calculará tanto la cantidad que se ha de aplicar en la declaración actual como el importe que queda pendiente de deducir en futuros ejercicios.

- Si se trata de una deducción generada en el ejercicio actual, automáticamente se abre una ventana en la que se deberá consignar, en el concepto correspondiente, el importe que origina derecho a la deducción. El programa realizará los cálculos necesarios para conocer la cuantía de la deducción generada en el ejercicio.

La suma de estas deducciones no podrá exceder conjuntamente del 70% de la cuota líquida positiva. En caso de concurrencia de deducciones afectadas por cada uno de los dos límites, el límite del 70% se aplicará sobre el exceso de la cuota líquida que resulte una vez aplicado el límite conjunto del deducciones del 35%.

Deducciones con límite del 50% sobre la cuota líquida:

Se dará de alta la deducción generada en el ejercicio actual, debiendo consignar en el concepto correspondiente, el importe de la base de deducción generada. El programa realizará los cálculos necesarios para conocer la cuantía de la deducción generada en el ejercicio.

La suma de estas deducciones no podrá exceder conjuntamente del 50% de la cuota líquida positiva. En caso de concurrencia de deducciones afectadas por límites diferentes, el límite del 50% se aplicará sobre el exceso de la cuota líquida que resulte una vez aplicados los límites de deducciones del 35% y del 70%.

Información adicional deducción por actividades de I+D

En lo relativo a la deducción por I+D, deberá cumplimentarse este apartado, indicando para cada proyecto que la entidad acoja a la deducción, el detalle que en el mismo se contiene. En el campo nº expediente se hará constar una referencia que identifique el proyecto. En caso de que se disponga de certificado de SPRI u otro órgano, se hará constar el nº de expediente en él contenida (p.e.: IG-2023/01234). En otro caso, se identificará el proyecto por su nombre o acrónimo.

TRIBUTACION MINIMA

El programa calculará de forma automática si procede o no aplicar la tributación mínima, de acuerdo con el artículo 59.3 de la Norma Foral 2/2014. En caso de que esta tributación mínima sea de aplicación en la liquidación del Impuesto sobre Sociedades, aparecerá marcada automáticamente la casilla 1540, y aparecerá en la pantalla, en la parte inferior derecha de la liquidación, el mensaje siguiente: “”De acuerdo con el artículo 59 de la Norma Foral 2/2014, se le aplica la TRIBUTACION MINIMA”.

El artículo 59.3 citado, señala que las deducciones sobre la cuota líquida para determinar la cuota efectiva de los contribuyentes que obtengan bases imponibles positivas, con excepción de las deducciones a que se refieren los artículos 62 a 64 y 65 de la Norma Foral, no puede dar lugar a que la cuota efectiva sea inferior, con carácter general, al 17 por 100 del importe de la base imponible.

- Para las pequeñas empresas o microempresas, al 15 por 100 de su base imponible.

- Para las entidades que tributan al tipo de gravamen del 19 por 100, al 11,75 por 100 de su base imponible.

- Para las entidades que tributan al tipo de gravamen del 31 por 100, al 20,25 por 100 de su base imponible.

- Para las entidades de crédito y las entidades que formen parte de un grupo fiscal que tribute en consolidación fiscal cuando alguna de las entidades que formen parte del grupo sea una entidad de crédito, al 13 por 100 de su base imponible.

Los citados porcentajes serán del 15 por 100, 13 por 100, 9,75 por 100, 18,25 por 100, 11 por 100, respectivamente si la entidad mantiene o incrementa su promedio de plantilla laboral con carácter indefinido respecto al del ejercicio anterior.

En el caso de cooperativas protegidas:

- Con carácter general, el 9 por 100 de su base imponible y el 8 por 100, si se trata de pequeñas empresas o microempresas. Los citados porcentajes serán del 7 por 100 y del 6 por 100 respectivamente si la entidad mantiene o incrementa su promedio de plantilla laboral con carácter indefinido respecto al del ejercicio anterior.

- Cooperativas especialmente protegidas, el 4,5 por 100 de su base imponible y el 4 por 100, si se trata de pequeñas empresas o microempresas. Los citados porcentajes serán del 3,5 por 100 y del 3 por 100 respectivamente si la entidad mantiene o incrementa su promedio de plantilla laboral con carácter indefinido respecto al del ejercicio anterior.

La aplicación de la misma supondrá que las deducciones con límite sobre la cuota que se aplican en el ejercicio se vean reducidas hasta que la cuota efectiva alcance la tributación mínima, y el saldo que no se ha aplicado en este ejercicio, quedará para pendiente de aplicación para ejercicios posteriores.

En el caso de la tributación mínima sea aplicable a las cooperativas especialmente protegidas y existan deducciones con límite sobre la cuota, en primer lugar se aplicará la “deducción de cooperativas especialmente protegidas” y posteriormente, se aplicarán las deducciones con límite, hasta que la cuota efectiva alcance dicha tributación mínima.

Tributación conjunta al Estado y a las Administraciones Forales del País Vasco y/o Navarra

La tributación conjunta al Estado y las Administraciones Forales del País Vasco y/o Comunidad Foral de Navarra se encuentra regulada por la Ley 12/2002, de 23 de mayo, por la que se aprueba el Concierto Económico con la Comunidad Autónoma del País Vasco.

Los porcentajes de tributación a cada una de las Administraciones serán calculados por el programa.

El porcentaje calculado correspondiente al Territorio Histórico de Gipuzkoa será trasladado por el propio programa a la casilla correspondiente de la liquidación.

Inclusión en la base imponible de rentas positivas obtenidas por entidades no residentes

Este apartado será cumplimentado, en todo caso y exclusivamente, por todas aquellas entidades que incluyan en su base imponible rentas positivas obtenidas por entidades no residentes a que se refiere el artículo 48 de la Norma Foral 2/2014.

La entidad declarante deberá cumplimentar los siguientes datos relativos a cada entidad no residente respecto de la que haya incluido en su base imponible determinadas rentas positivas.

Nombre o razón social.

Domicilio Social.

País. Se consignará a través del desplegable el país de residencia de la entidad extranjera.

Importe de la renta positiva que deba ser incluida en la base imponible.

Relación de administradores de la entidad no residente.

DEPOSITO DIGITAL – REGISTRO MERCANTIL

Mediante Zergabidea, se permite generar un fichero con los datos de las cuentas anuales declaradas en el modelo 200, para poder presentar en el Registro Mercantil. Se podrán trasladar no solo los datos del ejercicio actual, sino también se da la opción de trasladar los datos del ejercicio anterior.

Para ello los pasos a seguir son:

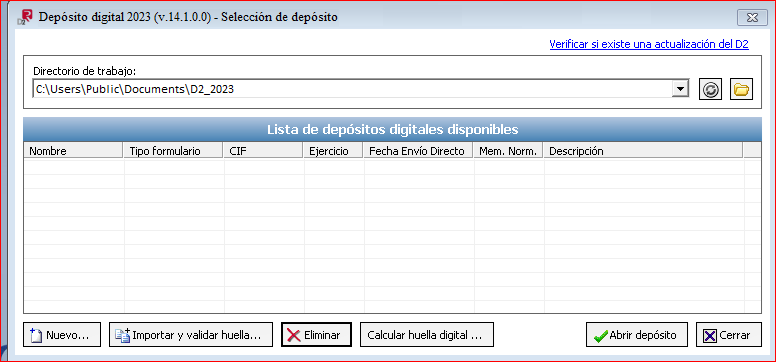

1) Se instala el programa de ayuda del Registro Mercantil, depósito digital 2023. Por defecto, el directorio de trabajo que se muestra es el siguiente:

C:\Users\Public\Documents\D2_2023

(C:\Usuarios\Acceso público\Documentos públicos\D2_2023)

2) Se accede a la carpeta C:\Users\Public\Documents\D2_2023 y se genera una nueva carpeta (con el nombre del declarante, por ejemplo).

Nota: Se deberán crear tantas carpetas como depósitos se desean importar (por cada declarante/ depósito, una carpeta).

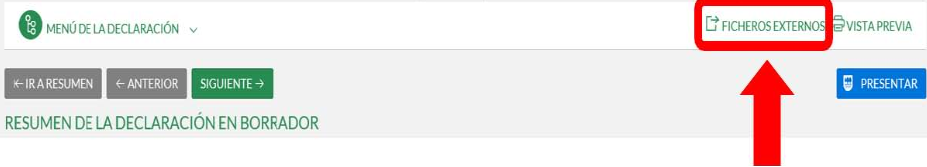

3) A continuación, en ZergaBidea, se abre la declaración del modelo 200 y se pincha en la opción FICHEROS EXTERNOS:

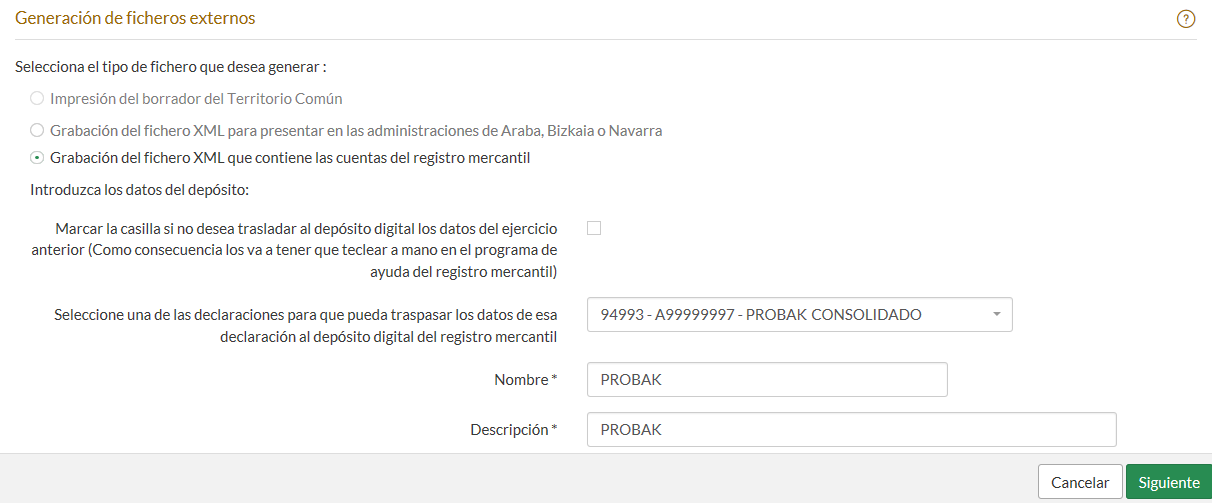

En la siguiente pantalla se seleccionará “Grabación del fichero XML que contiene las cuentas del registro mercantil”. Si se dispone de los datos del ejercicio anterior y se desea su traslado al depósito, se deberá pinchar en la casilla correspondiente:

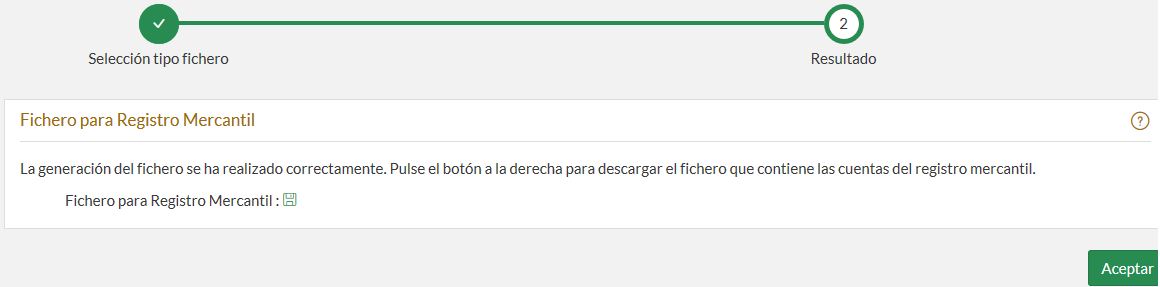

A continuación, se generará el fichero para el Registro Mercantil.

Pinchando en el icono  debe guardar el fichero. Guarde el fichero en la siguiente ruta:

debe guardar el fichero. Guarde el fichero en la siguiente ruta:

C:\Users\Public\Documents\D2_2023\[Carpeta_gereda_por_usted]

C:\Usuarios\Acceso público\Documentos públicos\D2_2023\[Carpeta_generada_por_usted]

4) Por último, simplemente abra el programa del Depósito Digital. La información exportada aparecerá en el programa.

SOCIEDADES PATRIMONIALES

El programa calculará de forma automática los ingresos íntegros del ejercicio, que vendrán calculados de la cuenta de Pérdidas y Ganancias.

En caso de que la entidad obtenga ingresos del capital inmobiliario procedentes de viviendas a los que se refiere el artículo 32 de la Norma Foral del IRPF, consignarán en el apartado de correcciones, los intereses de capitales ajenos invertidos en la adquisición, rehabilitación o mejora de dichos inmuebles (si existen), así como una bonificación del 20% de los ingresos del arrendamiento ó cesión, sin que la suma de ambos pueda dar lugar, para cada inmueble a un rendimiento neto negativo.

En el caso de que los ingresos sean procedentes de la cesión, o constitución de derechos de uso y disfrute sobre otros inmuebles, consignarán el en apartado de correcciones, los intereses de capitales ajenos invertidos en la adquisición, rehabilitación o mejora de dichos inmuebles (si existen), así como el 30% de los ingresos del arrendamiento ó cesión, sin que la suma de ambos pueda dar lugar, para cada inmueble a un rendimiento negativo.

Cuando entre los ingresos computados en la cuenta de Pérdidas y Ganancias se encuentren dividendos y participaciones en beneficiosa los que se refiere los apartados a) y b) del artículo 34 de la NF 3/2014 del IRPF, se consignará el importe que corresponda en el apartado de correcciones (casilla 4230), con el límite de 1.500 euros.

Integración y compensación artículo 66 Norma Foral 3/2014: En este apartado se consignará el importe de las ganancias/pérdidas patrimoniales, así como los rendimientos positivos/negativos del capital mobiliario regulados en el artículo 63 b) y c) de la NF 3/2014 del IRPF.

Si entre los ingresos del ejercicio de la entidad se incluyen ganancias patrimoniales, el importe consignado en la casilla “pérdidas patrimoniales” se trasladará a la liquidación, reduciendo la base imponible previa, hasta el límite de dicha ganancia patrimonial. En el caso de que la entidad tenga “pérdidas patrimoniales de ejercicios anteriores”, se consignará su importe en la casilla 4252, que será compensada con el saldo positivo correspondiente a las ganancias/pérdidas patrimoniales del ejercicio actual. El importe que se trasladará a la liquidación será la suma de las pérdidas patrimoniales del ejercicio actual y las de ejercicios anteriores, de acuerdo con lo regulado en el artículo 66 de la NF 3/2014.

Si entre los ingresos del ejercicio de la entidad se incluyen rendimientos positivos del ahorro, el importe consignado en la casilla “rendimientos negativos del ahorro” se trasladará a la liquidación, reduciendo la base imponible previa, hasta el límite de dichos rendimientos positivos del ahorro. En el caso de que la entidad tenga “rendimientos del ahorro negativos de ejercicios anteriores”, se consignará su importe en la casilla 4253, que será compensada con el saldo positivo correspondiente a los rendimientos del ahorro del ejercicio actual. El importe que se trasladará a la liquidación será la suma de los rendimientos negativos del ahorro del ejercicio actual y las de ejercicios anteriores, de acuerdo con lo regulado en el artículo 66 de la NF 3/2014.